最近,有几个国企朋友过来问我雪球靠不靠谱。我第一反应以为是问雪球app,看了下他们发来的资料,才发现原来是券商卖的“雪球结构化理财”。

我说这东西还是有点复杂的,怎么想起来问这个?朋友告诉我说,现在这个可火了,年化收益20%,100万起门槛都还要抢。

这个事儿就有点意思了,去年年初我还在科普 ETF是啥,年中开始出现有人买石油期货(原油宝)暴雷,现在大家已经开始涉足类期权产品了。

你们呀,步子是不是跨得有点太大了?

好在这个东西倒也没有直接买卖期权或者累股证那么凶狠,要是弄懂了原理,作为工具尚有一些用武之地,不必动不动就妖魔化给批判一番了事。

所以今天我就来谈谈这个所谓的年化收益20%的雪球,到底靠不靠谱。

作者:月球密探阿波罗

来源:雪球

01

雪球是个什么东西

简单来说,雪球是一种金融衍生品,结构上类似sell put ,也就是你卖出看跌期权给券商,不过和sell put不同的是,它设置了敲入敲出两条价格线。

我们来拆拆雪球的几个主要特征:

1.号称年化收益率15--20%,这种远超银行理财的收益率是吸引人的关键。

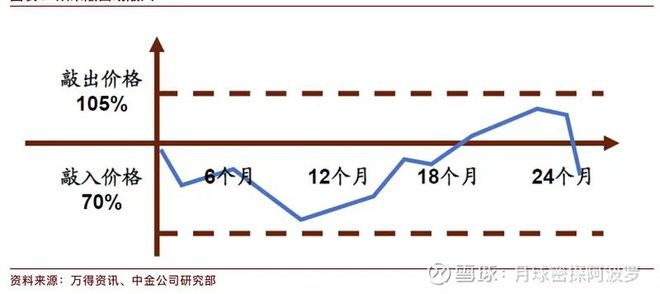

2.设置了敲入线和敲出线,每个月观察是否敲出,每天观察是否敲入。(敲入敲出大家可以暂时简单理解为买入卖出,下面将券商操作时有更具体的解释。)

3.买了能赚多少钱?为了计算方便,我假设底层标的初始股价是100,买100万元。给出敲出价105%,敲入价70%。即105敲出;70敲入。

五类情况如下,图示是用中金的研报图直接改的。

①上上签(一直在70到105之间波动)年化15%,获得全部收益15万元;

② 上签(中途涨到105元以上)年化15%;

③中签(先跌破70再涨超105)年化15% ;

② 和③收益算法一致,按中金回溯的数据,②和③平均敲出时间是四个月,所以平均真实收益率是15%*4/12=5%,也就是5万元。收益额不及第一种,但拿回了现金,收回了机会成本。

④下签(先跌破70再涨到100和105之间)收益0

⑤下下签(跌破70没涨回100)跌了多少就亏多少

(注:以上收益都还没扣除固定的管理手续费)

分析完损益表,我们依据回测数据,得出这五种情况的占比分别是:① :② + ③ :④ :⑤ =4:71:0:25

也就是说,75%概率赚钱,25%概率亏钱;其中4%赚15万元,71%平均赚5万元并4个月拿回本金,剩余25%亏损和同期挂钩股票亏损一致。收益有上限,而损失最多亏光全部本金。

补充一句,有人一看sell put和障碍期权,就想起当年的累股证,也就是大名鼎鼎的 i kill you later。在2008年那场超级熊市里,很多香港明星都因为累股证协议不断补仓爆亏,把家产一把亏光光。

不过雪球和累股证并不相同,区别主要在于雪球跌到敲入线后投资者不用再追加钱,所以最多只是亏同期挂钩股票的跌幅,不会亏成无底洞,这正是我说雪球没有累股证凶狠的原因。

02

券商是怎么赚钱的

郭树清老爷子曾说,理财收益率超过6%,就要在心里打个问号。雪球最高收益超过15%,所以这钱怎么来的,就得打一个大大的问号了。

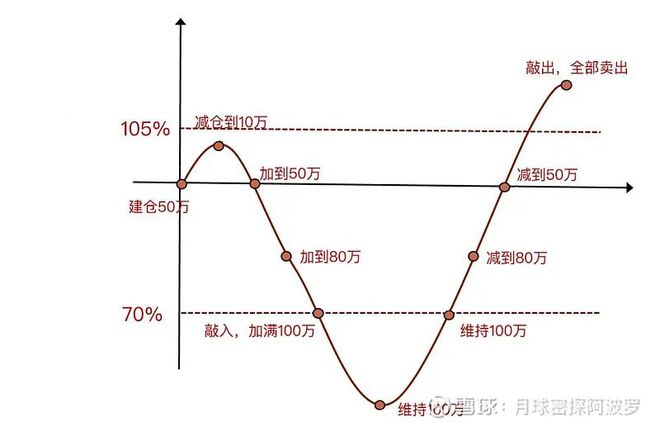

其实券商赚钱的策略并不复杂,简化来说就是拿你的钱在区间波动的时候不断地低买高卖。比如券商收了你的100万,先建仓50万,再根据delta对冲低买高卖来做T,把收益率做起来。

正因如此,雪球对底层标的要求就很高了:

1.标的波动要足够大,像农业银行每天织布机行情,就不行;

2.标的流动性要足够好,成交量要够大;

3.标的基本面至少要过得去,以尽量降低暴跌亏损风险。

这么一选,中证500就脱颖而出了。中证500指数的波动一直比较大,且期货市场的成交量足够大,而且由于中证500的股指期货长期贴水,还能赚到基差的收益。

这时就有人说了,这个波动是未知的,怎么就能确保做T成功呢?

答案是确实没法保证。

波动的未知分两种,一种是极低,一种是极高。

波动率极低的时候,券商是会亏钱的。举个极端的例子,你买的时候中证500是6000点,这一年里,中证500纹丝不动,根本没有操作机会,券商可以直接亏哭。

不过这种情况概率是很低的,因为券商通过蒙特卡洛运算对可能的收益做了测算,正确率还是挺高的,所以就别瞎操心这个了,买的哪有卖的精?

波动极高的时候,会导致触及敲出线或敲入线,高抛低吸失败。而波动极高要再分两个方向,一是向上,二是向下。

向上波动失败就是触及敲出线(全仓卖出止盈),这个“风险”你承担,什么风险呢?就是把收益给你。(没想到吧,上面讲的所谓的② 上签竟然是失败的后果。)

为什么这是失败呢,因为这种涨得太快的情况,你虽然赚钱了,但雪球收益往往不如直接买底层标的,有人说,买雪球还不如直接买指数基金,就是指这种情况。

向下波动失败就是触及敲出线(全仓买入看天命),这个风险也是你承担,你会承担和直接买中证500指数基金一样的亏损,这还没完,别忘记了雪球的手续费可比指数基金贵多了。

03

雪球应该何时买?

从sell put说起

要想理解雪球应该何时买,需要先理解期权的买卖思维,为了让大家看得更明白,我从sell put说起。

很多人以为期权就是赌博的,要么亏光要么暴富,毕竟现在流行“you only live once”,但其实期权只是一种工具,每种工具都有其特定的使用场景。

Sell put 最好的应用场景是用来周期底部探底买正股,当你觉得某只股票已经跌无可跌,就可以做一手sell put,因为:

1.如果没有跌到目标价,你就得到了期权费。

2.如果真跌到了目标价,你拉低了建仓成本,这段没有建仓的时间,你的资金还可以做别的,可以说是两头受益。

举个例子,假设有一只现价10块的股票,你觉得大概是见底了,想建仓了,此时你不必直接买入股票,而是可以选择8块的sell put ,收1元期权费。

这样如果没有跌到8元,你收了1元期权费;如果跌破8元,对方行权后你将用8元建仓,成本比10元低,资金的时间成本也省出来了。

这才是sell put 的真正用法,推及至挂钩中证500的雪球,也是同理,选在大周期的底部买雪球,至少能让自己立于不败之地。

多说一句,那些仅仅把期权当赌具的,结局往往十赌九输,还有些人输了以后就开始妖魔化一个工具,这和持刀伤人后怪刀太锋利大概是一个意思。

04

到底能不能买?

需要关注三点问题

1.指数位置。这个如果看明白了第三部分就很好理解了,指数大周期底部买入,下跌空间有限,即便是真的跌破了敲入线,你可以在雪球到期之后换成中证500基金持股,那时候是低位中的低位,钱涨回来的概率也挺大的。

2.手续费。这种设计复杂的产品,手续费都不会低,要注意看这笔钱券商是一次性收取,还是按持有期计提。如果是一次性收取的,极端情况下3个月就敲出,真实收益可能扣掉手续费就所剩无几了。

3.自己对收益率的要求。

这是今天想说的关键,雪球只是一个表面看上去年化收益很高的产品。但是根据平均敲出时间,大概率到期收益率也就5%左右。

有些人说,那我继续再买一次,让雪球滚起来,但可别忘了,敲出时,指数已经上涨了5%,你认为指数能连续上涨几次5%呢?

所以表面上看,这是个高胜率高年化的产品,实际上如果指数涨幅很大,不如直接买指数基金,可谓是鸡肋鸡肋,食之无味,弃之可惜;

而如果跌幅很大,完全相当于买了一个自带大号手续费的指数基金;

只有在这一年内一直在区间范围内波动的情况下,才能拿回最大的收益,这种上上签的概率是多少呢?

不到4%。

所以如标题所说,雪球根本不是美玉无瑕,而是最适合那种对市场保守看多、对收益没有很大要求的人。

05

讲讲我的经历

雪球这个东西我第一次接触是在两年多前。

提起两年前,还是有点不堪回首,18年股市是什么情况?买什么亏什么,股指可以用无底洞来形容。

后来快到年底了,A股总算有点进入磨底期的意思了,这时候有朋友跟我说,癌股实在玩不动了,有款新产品叫雪球,要不买来等股市慢慢磨底吧。

我通过以上一系列的评估,认为确实可以买一些了。不过在我还没买的时候,A股快速反弹了,这事儿也就这么过去了。

再后来,牛市来了,公募基金收益率都秒杀这东西,谁还买这啊?不过最近市场行情很一般,尤其是很多人过年以来被套住了,可能现在还没解套,这种产品的需求又开始放大了。

06

结论

从我的经历里,大家可以看出,当时我是处于一个极佳的雪球 or sell put 的使用场景的,在那样的磨底场景下买入雪球,胜率很大。

所以我想说,也请各位对雪球蠢蠢欲动的人,结合一下自身所处的场景,看完第四部分提到的三个问题,再做最后的买入决定,钱是你自己的,只有自己才能对自己负责。

期权类的衍生品本身对专业性的要求还是挺高的,不过现在各种衍生品都开始直接卖给金融小白。

一方面来说,这是金融工具受众不断在扩张进化,是好事;另一方面来说,把很多产品直接推销给小白用户,很多人驾驭不了。

假如把股票当作人人都会开的汽车,那么衍生品可能就是火箭、飞机、高铁。券商有时候为了好售卖,简化一下按钮,搞成一键启动的样子,但问题是,再怎么简化,他还是飞机啊。

别等飞机起飞了,才想起来自己不会开。咱先理解透了,安全驾驶,不是更好吗?

投资,一定要走正路

关注雪球视频号,分享大咖投资观点