【文/观察者网 吕栋】“全球各大金融集团正争先恐后地从中国54万亿美元(约合人民币346万亿元)的金融业开放中获利”,彭博社在报道工商银行与高盛(Goldman Sachs)成立合资理财公司一事时指出。

5月25日,工商银行公告,其全资子公司与高盛集团合资成立理财公司一事获得中国银保监会批准,其中工商银行子公司与高盛分别占股49%和51%,这意味中国第四家外资控股的合资理财公司拿到筹建许可。

这一消息迅速引发路透社、《华尔街日报》、《金融时报》、彭博社等外媒关注。他们在报道中指出,随着近年来中国金融领域对外开放的步伐逐步加快,外国资产管理公司正争相寻求从中国庞大的储蓄池中获利。

在券商看来,国有银行理财子公司和外资合作具有诸多好处,如理财子公司可以借鉴先进经验、完善产品线布局、提升公司治理能力等,外资也可以借力银行理财在渠道、资金等方面的优势拓展在华业务。

公告截图

“宇宙行”联手“华尔街航母”

5月25日,工商银行公告披露,该行全资子公司工银理财有限责任公司(下称:工银理财)近日收到中国银保监会批复,工银理财获准与高盛资产管理有限责任合伙(Goldman Sachs Asset Management,L.P.,下称:高盛资管)合作筹建中外合资理财公司(下称:合资理财公司);合资理财公司将由工银理财与高盛资管共同出资,工银理财和高盛资管出资比例将分别为49%和51%。

工商银行是全球资产规模最大的银行,被网友戏称为“宇宙行”。而高盛是全球历史最悠久及规模最大的投资银行之一,总部位于纽约,向全球提供广泛的投资、咨询和金融服务;2020年7月,福布斯2020全球品牌价值100强发布,高盛集团排名第85位。

高盛集团 图片来源:华尔街日报

在公告中,工商银行表示,工银理财此次与高盛资管共同出资筹建合资理财公司,将有利于该行为客户提供更加多样化和专业化的理财服务,并进一步增强本行服务实体经济的综合能力。下一步,该行将推动工银理财按照监管要求尽快完成合资理财公司各项筹建工作。

据介绍,合资理财公司的业务范围计划包括面向不特定社会公众公开发行理财产品,对受托的投资者财产进行投资和管理;面向合格投资者非公开发行理财产品,对受托的投资者财产进行投资和管理;理财顾问和咨询服务;银保监会批准的其他业务。

经观察者网梳理,此次工商银行和高盛成立的将是国内第四家中外合资理财公司。

此前三家分别是:

中国银行公告截图

外企渴望从中国金融开放中获利

“宇宙行”工行与“华尔街航母”高盛合资成立理财公司的消息,迅速引发包括路透社、英国《金融时报》、《华尔街日报》、彭博社等国外媒体的关注。

英国《金融时报》报道指出,华尔街各大集团现在都在扩大在华业务。随着中国逐步放开受到严格控制的金融体系,外国资产管理公司正争相寻求从中国庞大的储蓄池中获利。该报道指出,在中国,理财产品通常是通过国内银行网络分销的,这促使外国资产管理公司与本地银行建立合作关系。

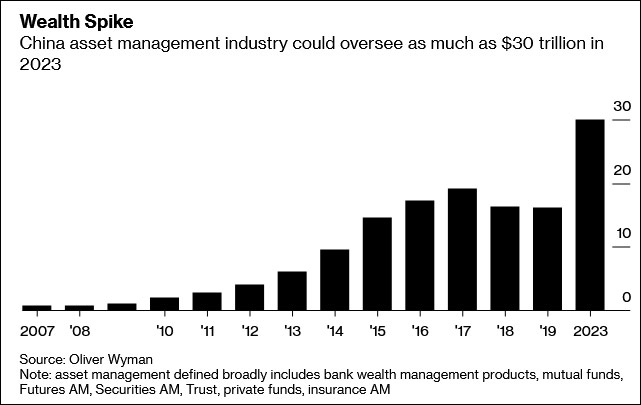

而彭博社报道称,全球各大金融集团正争先恐后地从中国54万亿美元(约合人民币346万亿元)金融业开放中获利。高盛、摩根大通(JPMorgan Chase)和瑞银集团(UBS Group)都在增加人手,并在从投资银行到资产管理的各个领域扩大业务。多数外国金融机构已将财富管理列为重点业务,预计未来几年可投资资产将增加一倍。

彭博社报道截图

报道援引高盛的研究指出,到2030年,中国可投资资产规模预计将超过70万亿美元(约合人民币450万亿元),其中约60%将配置于证券、共同基金(国内称公募基金)和理财产品等非存款产品。

目前,高盛正在大力投资,并计划将其在中国的员工数量增加一倍。今年前4个月,该公司在中国内地和香港掀起了前所未有的招聘热潮,新增员工320人,其中包括约70名交易撮合者。

彭博社认为,与拥有1.66万多家网点的工行建立新的合作关系,将提高高盛的分销网络和接触富裕客户的渠道。截至2020年底,工商银行拥有6.8亿个人银行客户,管理的个人金融资产余额达到16万亿元。仅工商银行的财富管理部门就拥有超过2500万客户,其中包括8.9万名私人银行客户和72.2万名企业客户。

《华尔街日报》则提到,中国利润丰厚的金融市场在进一步加大对外资银行的开放力度。

高盛资管亚太区客户业务主管段林(Tuan Lam)在一份声明中表示:“中国理财市场在储蓄财富逐渐增加、金融市场不断开放的环境下稳步增长。与中国卓越的金融机构共同组建合资公司,将加快实现我们在全球最大、成长最快的理财市场之一建立领导地位的目标。”

彭博社:到2023年,中国资产管理行业的规模可能高达30万亿美元

事实上,高盛对中国资管市场观察已久。早在2006年10月,时任高盛亚洲有限责任公司主席的麦克·埃文斯曾在《财经》杂志上发表题为《一个发人深省的矛盾》的署名文章。他直言,“中国拥有广阔的资金来源,中国并不缺乏资金,也不乏急需资金的公司。中国缺乏的是对各种资产级别的金融资源进行有效、有序部署的关键机制。尽管散户投资者群体规模庞大,专业的资产管理机构却屈指可数。”