新流财经

如今的微信支付越来越像支付宝。

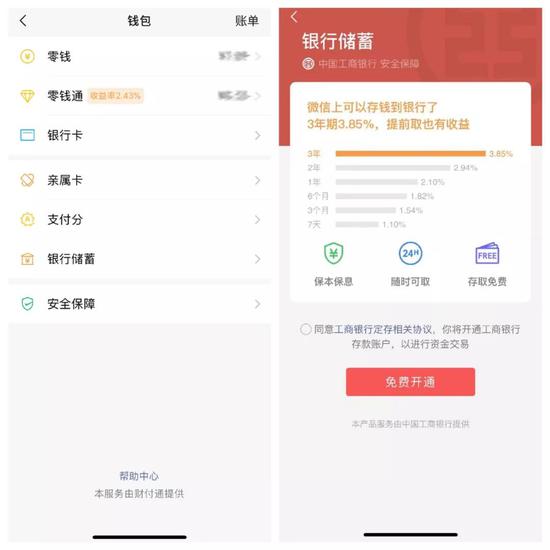

10月16日,新流财经发现,微信支付钱包入口低调上线了一个新服务——银行储蓄(仅部分用户可见),点击银行储蓄可跳转至工商银行(5.710,-0.01, -0.17%)存款产品。

用户同意“工商银行定存相关协议”可免费开通工商银行存款账户,选择存入存款,三年期利率3.85%,随时可取,并且不需要跳转到工商银行就可以操作。

截图来源:微信钱包

截图来源:微信钱包互联网流量巨头为银行储蓄产品导流并不是新鲜事,支付宝和京东金融APP早已上线此服务。

在支付宝-财富-理财入口,同样在为银行理财产品导流,当然,除了银行类产品,支付宝也在为保险、券商理财产品导流。而在京东金融APP的“银行精选”一栏,更多的是在为民营银行储蓄产品导流。

不过,在微信支付的“理财通”入口,同样也有保险、券商等机构理财产品,却没有银行存款和理财产品。

微信支付“银行储蓄”功能是腾讯首次直接在微信钱包页面推出银行存款产品入口。

微信支付钱包页面“银行储蓄”入口的出现,对银行业来说,尤其是民营银行,意义的重大程度完全可以等同于当初“余额宝”的上线。

从即将上线的“分付”(暂定产品名称)到“银行储蓄”,如今的微信支付跟支付宝越来越像。

但对于支付宝和微信的用户金融属性及黏性,业内都有共识,也有很多维度的数据都能说明——金融类产品在微信的流量转化率,是不如支付宝的。

支付宝发展是淘宝电商带动的支付刚需,而微信支付的发展基因是社交平台,这是基因决定的差距。但微信毕竟是超级流量大户,打不打得赢支付宝不一定,但这未必能阻止微信造就下一个“微粒贷”式的现象级金融产品。

银行变革的重大信号:划时代来临

“这件事可能还代表了一个银行业的信号,”一位银行机构高管苏雨表示(化名),比起诞生现象级产品的可能,他认为眼下可以看到的是,工商银行和腾讯微信的联手,代表了银行的传统业务渠道正在发生质的改变。

“这是开放银行的一种形态补充,不仅开放了资产端的信贷业务,也开放到了资金端。”苏雨感慨。

工商银行把银行“开到了微信的APP里去”,这在某种程度上给不少还在“沉睡”的银行敲响了警钟:时代真的变了,而业务也该变了。

虽然早有京东金融、陆金所等互金APP和银行合作上线储蓄产品的先例,已经显示了“开放银行”的风潮从信贷产品的互联网化,走向了资金端,但微信和支付宝这两大现象级的产品一前一后默契的动作,可能才真正标志着银行业新时代的到来。

很多银行人并没有意识到,他们的核心客群正在从60、70后变为80、90后,而这些人不再被线下网点吸引。

银行线下网点在互联网的冲击下正在逐渐失去优势,而“沉睡”中不肯醒来的银行正在失去他们的核心用户群。

中小银行、区域性银行获客难的历史难题,再不改变跟上时代,就会从资产端的信贷业务,通过互联网向银行业务的生命之源——资金端业务蔓延开去。

民营银行或迎来重大契机

但这让民营银行迎来了史无前例的重大契机。

虽然目前测试用户可以看到上线的是工商银行的存款产品,产品竞争力并不强,但只要一旦换成民营银行极具价格吸引力的智能存款产品,高达5%的年化收益完全可以轻松碾压在定价上面对更大监管压力的传统大行。

也就是说,这条国民级的流量渠道,完全有能力让任何一家不起眼的民营银行一夜之间完成从量变到质变的过程。

一如当年微粒贷借着微信的东风,把名不见经传的微众银行带上家喻户晓的宝座。

“民营银行的储蓄产品价格太有竞争力了,只要给足够的流量,资金端就容易起量。”苏雨表示。

如果日后微信钱包的“银行储蓄”可以从18家开业的民营银行甚至其他银行中接入大量有竞争力的产品,民营银行的资金端如果借此得以迅速发展,在资产端对消费金融的布局就能有更大的空间。

谁又能保证,微信的流量,就不能滋养出下一个达成千亿信贷资产的民营银行来呢?

一方面,充沛的资金流会让民营银行有更大的空间开展消费金融业务,促进市场繁荣和竞争;

另一方面,针对微信有限流量的竞争,可能会引发一场储蓄产品之间的价格战,在一定范围内,提高参与银行机构的资金成本,造成息差收窄,最终影响到资产端的贷款业务,会出现贷款产品价格提高,或规模持续扩大的可能。

微众银行“失宠”腾讯

有趣的是,微信“银行储蓄”这次首先选择了跟腾讯有战略合作的工商银行,而不是微众银行。

此前业内对腾讯和微众的关系有种说法是:二者之间从2015年开始有“3+2”的合作期限。而2019年靠近年终,从腾讯金融科技的正式亮相,到微信支付自营产品“分付”的即将上线,到“银行储蓄”入口的合作对象选择,越来越明了的是:

在腾讯这里,微众银行已经“失宠”了。

腾讯一直在强调开放平台,希望连接腾讯生态与创业者、合作伙伴。

有银行人士分析,腾讯做开放平台,当然不会只照顾微众银行。“腾讯只有微众银行30%的股份,并不会只服务微众银行。另外,更重要的是微众的资本充足率已经到天花板了。于微众银行而言,下一步若没有增资扩股,资产规模增长速度似乎会受到一定限制。”

此前,新流财经曾独家报道,腾讯计划在今年四季度推出信用支付产品“分付”(《独家:微信信用付产品即将上线,花呗、白条面临劲敌》),而“分付”或像“微粒贷”一样,通过开放白名单形式和银行等金融机构以助贷、联合贷的模式来运营。此举为银行等机构带来更多选择零售资产的机会。

此番开放为银行储蓄产品导流,则是为银行资金端产品带来更多想象空间。

实际上今年以来,微信支付动作不断。去年上线的微信支付分在今年9月得以全面开放,用户可以通过开通微信支付分享受更多的信用租赁服务。