截至2024年8月,全国现金管理类产品月均七日年化收益率为1.81%,较上月环比下降7BP,较基期月均值下降108BP。8月,资金面整体呈M型走势,整体均衡宽松,资金利率略有下行,因此全国地区现金管理类产品平均近7日年化收益率本月整体继续下行。

通过固收类产品收益指数测算产品近期收益表现,8月债市回撤影响下,固收类产品收益有所下降,全国银行理财市场固收类产品过去三个月投资收益为0.57%,较上月下降17BP;过去六个月投资收益为1.34%,较上月下降23BP。

全国银行理财市场短期固收类产品过去三个月投资收益为0.57%,较上月环比下降11BP;过去六个月投资收益达1.22%,较上月下降14BP。全国银行理财市场中期固收类产品过去三个月投资收益为0.59%,较上月下降20BP;过去六个月投资收益达1.37%,较上月下降27BP。全国银行理财市场长期固收类产品过去三个月投资收益为0.57%,较上月环比下降26BP;过去六个月投资收益达1.52%,较上月环比下降37BP。

责任编辑:

南财理财通课题组 陈子卉

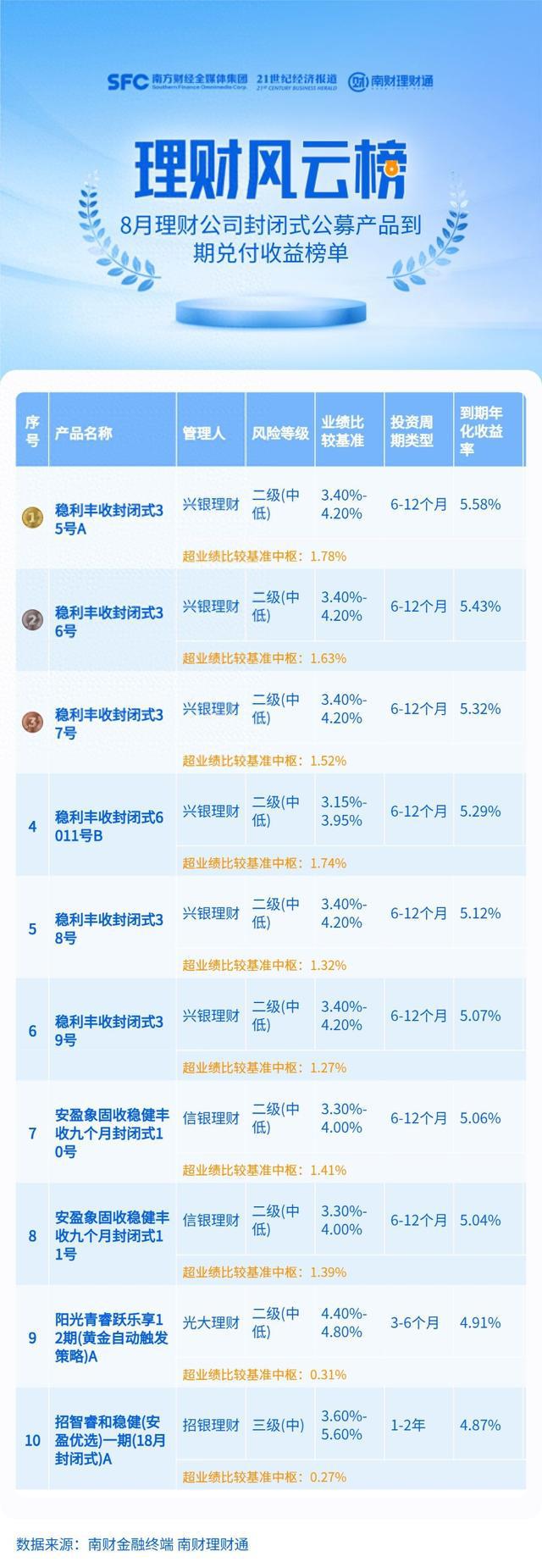

榜单筛选条件:理财公司于2024年8月到期的封闭式人民币公募理财产品,据其到期年化收益率前10名进行排序。因各家理财公司披露清算净值样式不一,到期年化收益率统一取理财公司披露的最后一个累计净值计算,计算区间为成立日至最后一个净值披露日。本榜单排名来自理财通全自动化实时排名,如您对数据有疑问,请在文末联系研究助理进一步核实。

南财理财通数据显示,在8月理财公司封闭式公募产品到期兑付榜单中,4家理财公司产品上榜。其中,兴银理财稳利丰收系列上榜6只产品,信银理财安盈象固收稳健丰收系列上榜2只产品,光大理财和信银理财各上榜1只产品。

6—12个月期限的人民币封闭式公募产品到期业绩表现占优。从单品表现看,8只上榜产品投资期限位于该区间;结合整体业绩看,该期限人民币封闭式固定收益类公募产品算术平均到期年化收益率为3.41%,高于其他期限。

兴银理财“稳利丰收封闭式35号A”以5.58%的到期年化收益率位列第一,“稳利丰收封闭式36号”“稳利丰收封闭式37号”以5.43%和5.32%的到期年化收益率位列第二和第三。

榜首兴银理财“稳利丰收封闭式35号A”募集规模6670.03万元,为二级中低风险固定收益类产品,投资期限为1年,年化业绩比较基准为3.4%—4.2%,到期年化收益5.58%,高于业绩比较基准上限。该产品整体以稳健固定收益资产为主要投资标的,同时参与债券资产的交易博取一定的弹性收益。据披露的一季度运作报告看,该产品资金主要投向票息收益较高的银行二永债和城投债。

光大理财“阳光青睿跃乐享12期(黄金自动触发策略)A”募集规模1509.21万元,为挂钩黄金的固定收益类结构性理财,内嵌二元看涨自动赎回结构,预设投资周期为380天。因挂钩的SGE黄金AU9999在首个观察日定盘价高于触发价格,该产品提前终止,对应年化业绩比较基准为4.4%—4.8%,实际运作107天,区间净值增长率为1.44%,到期年化收益率为4.91%。

招银理财“招智睿和稳健(安盈优选)一期(18月封闭式)A”募集规模11.89亿元,为三级中风险偏债混合类理财,年化业绩比较基准3.60%—5.60%,该产品净值今年前五个月涨幅明显,区间涨幅3.55%。运作报告显示,资产配置上,该产品以高等级信用债打底,同时采用杠杆策略、适度久期策略获取超额收益;权益持仓主要为高股息资产,并部分配置量化中性策略,运作期还配置了部分黄金仓位。

据南财理财通课题组统计,8月理财公司有4只目标盈公募产品提前到期。其中,徽银理财FOF目标盈产品——“智盈精选FOF固收增强目标盈3号”因触发3.5%的年化收益率提前终止,该产品成立规模120.12万元,持仓以中高票息债券票息打底,此外还配置了红利低波ETF。

此外,在特色产品方面,8月还有一只挂钩10年美债收益率的固定收益类结构性产品提前到期。光大理财“阳光青睿跃乐享16期I”关联10年期美债收益率的场外衍生品,预设投资周期为380天,在首个观察日10年期美国国债到期收益率较定盘价下跌超40个基点,达到敲出条件提前到期,年化业绩比较基准为4.25%—4.65%,实际存续期107天,区间净值增长率为1.39%,年化后为4.74%。

不过,由于投资收益是以实际投资天数计算,部分提前终止产品还是存在因存续期过短导致投资者实际收益率不高的情况。

(来源:覃汉研究笔记)

无论是买断/卖断抑或是借券卖债,在实际买入卖出时均会对银行体系流动性产生同样的影响。

作者:沈聂萍

全文:3036字 | 15分钟阅读

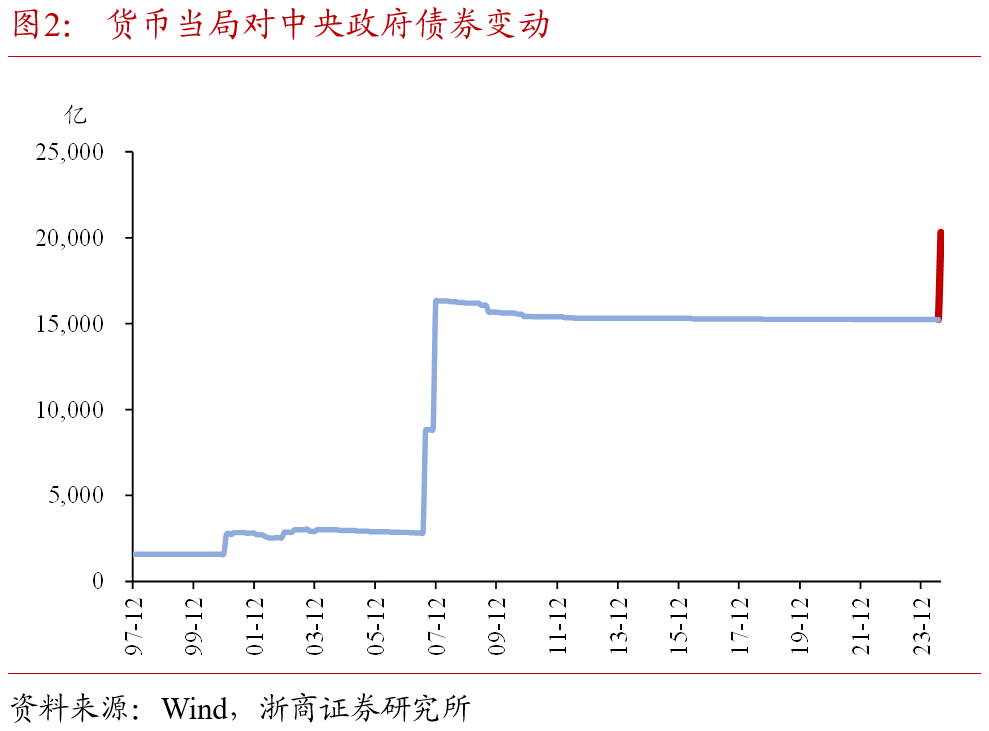

一、8月央行资产负债表看买卖国债操作

央行8月全月净买入国债面值为1000亿元,但是央行8月资产负债表显示的对政府债权增长约5071亿元,大幅高于全月净买债规模。这反映三点信息:

1)央行通过买断的方式买入国债,这种买债操作会对应央行扩表行为;

2)央行可能通过“先借券+后卖出”的方式卖出了较多一部分国债,我们推测8月大行在二级市场持续卖出的7年和10年新老国债(240011、240013、240006等),可能是以“大行借券给央行→央行卖出给大行→大行卖出给其他银行间机构”的形式传导,此时央行既未扩表也未缩表,在假设没有直接卖断国债的情况下,这部分规模可能约4071亿元;

3)依然不排除央行以卖断的方式卖出先前持有的国债,这部分规模可能部分反应在8月以及9月的央行资产负债表影响中,这种买债操作对应央行缩表行为。

央行不同的卖债方式对银行体系流动性影响是否不同?从央行会计记账的角度,我们做出如下推测:

(1)假设卖断国债 1000亿元:

借:储备货币-其他存款行公司存款 1000亿元

贷:对政府债券 1000亿元

因此,卖债时央行从一级交易商回笼基础货币1000亿。

(2)假设先借券后卖出国债 1000亿元:

①央行借入国债时不入表内;

借:应付借入债券(表外) 1000亿元

②央行卖出国债时确认负债;

借:储备货币-其他存款行公司存款 1000亿元

贷:其他负债 1000亿元

因此,央行对政府债权规模不受影响,央行既未扩表也未缩表;但是在央行卖债时,商业银行存款准备金减少,也能实现回笼流动性1000亿元的诉求。从央行资产负债表我们可以推测,无论是买断/卖断抑或是借券卖债,在实际买入卖出时均会对银行体系流动性产生同样的影响。

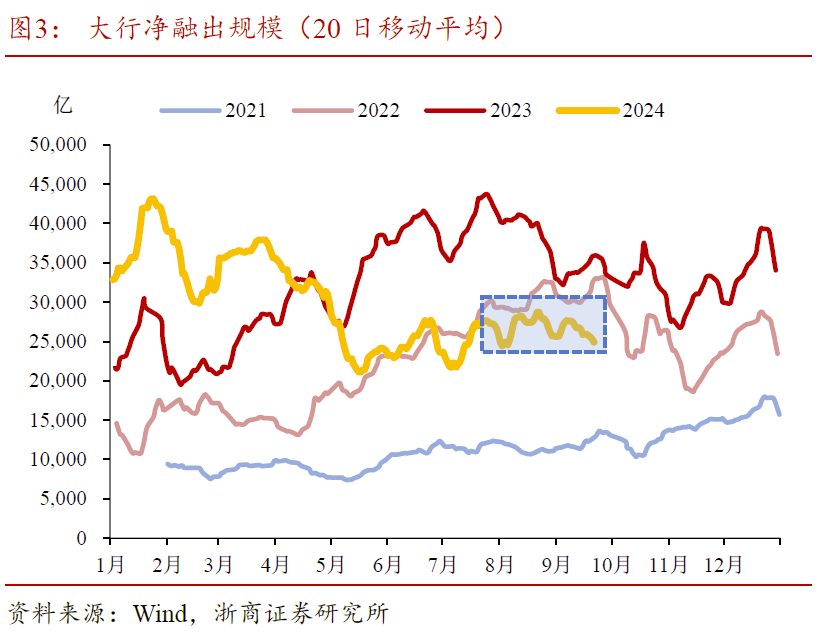

根据上文判断,8月央行至少买入短国债5071亿元,但是8月19日至8月底大行实际3Y及以内国债实际净买入规模仅2284亿元,8月5日至8月底5-10年国债实际净卖出规模约3834亿元,净卖出规模约1551亿元。据此推测两种可能性皆有:1)央行卖给大行到大行卖给银行间其他机构间具有一定时滞;2)大行会根据自身的买债需求和资金头寸灵活调整买债规模,也即大行自身补充了一部分流动性。从大行今年以来二级市场净融出规模“下台阶”,净融出余额中枢稳定在2.5万亿-2.9万亿区间来看,我们判断两点原因都可能存在,在卖债和买债时间错位的情况下,大行自身补充了一部分流动性。

而九月以来,大行二级市场买入3年及以内国债2124亿元,卖出5-10年国债778亿元,侧面反映在买卖债同步的情况下,央行及大行仍是侧重于从市场买入短国债。

二、机构行为跟踪

2.1 机构成交分析

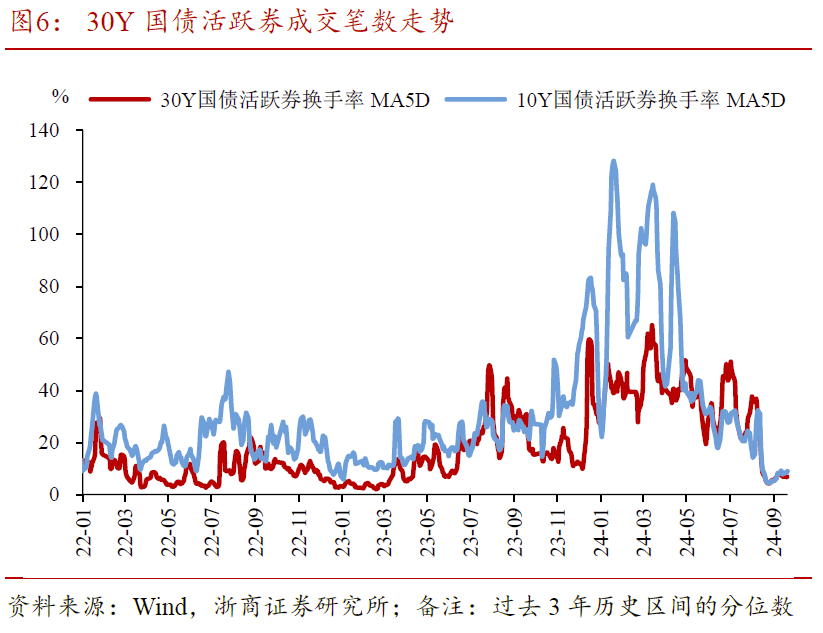

(1)利率债活跃券成交:10Y国债和整体国开债活跃券成交量整体增加,1Y、5Y和30Y国债活跃券成交量整体减少。过去一周(2024年9月18日-2024年9月20日),1Y、5Y、10Y、30Y国债活跃券日均成交量分别为75笔、393笔、2577笔、1452笔;1Y、5Y、10Y国开债活跃券日均成交量分别为8笔、1022笔、6175笔。

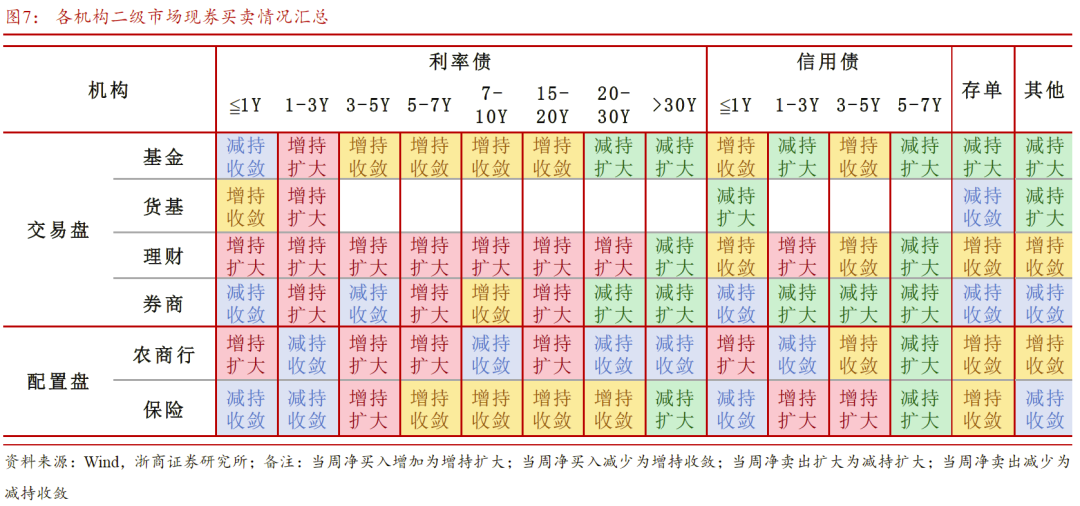

过去一周(2024年9月18日-2024年9月20日),基金依然以买入7-10Y利率债为主,主要卖出存单;理财增持力量明显增强,大幅增持5Y以内利率债、信用债、金融债以及存单;保险依然大幅增幅7-10Y和20-30Y利率债;农商行大幅增持1Y以内短利率债和存单。

2.2 机构久期水平

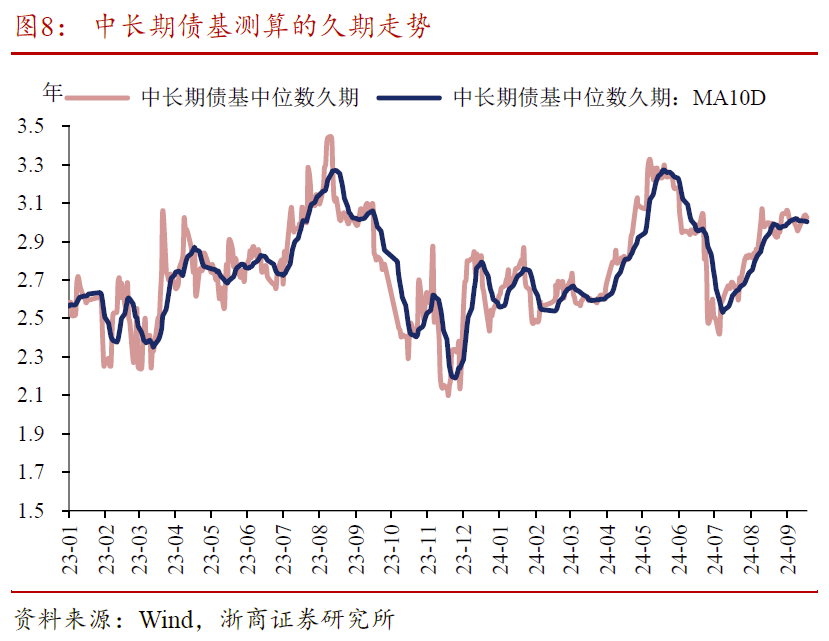

(1)中长期债基久期

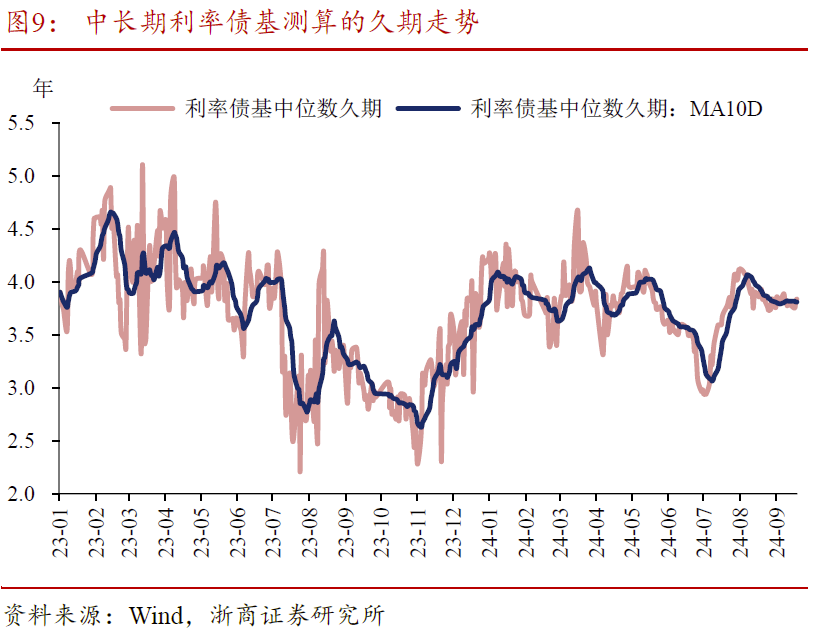

从久期策略角度看,过去一周(2024年9月18日-2024年9月20日)中长期利率债基久期水平小幅降低。过去一周(9月18日-9月20日),逐步回归法下测算的中长期债基过去一周平均的中位数久期为3.03年,逐步回归法下测算的中长期利率债基过去一周平均的中位数久期为3.80年,相比于前一周(2024年9月9日-2024年9月13日)分别变动+0.05年、-0.02年。

(2)二级市场[1]利率债成交久期边际变化

分机构来看,理财和农商行利率债边际成交久期上升,基金和保险利率债边际成交久期下降。相较于9月13日,9月20日基金、理财、农商行和保险公司等配置型机构的过去10日滚动平均利率债边际成交久期变化为-0.02和、+0.12年、+0.01年-0.91年。

[1] 外汇交易中心数据,不含经纪商成交数据;

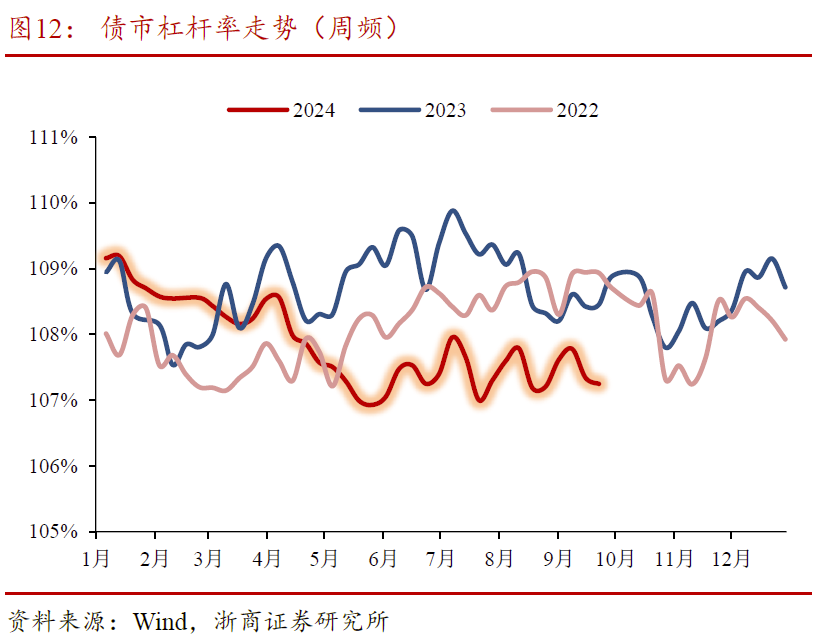

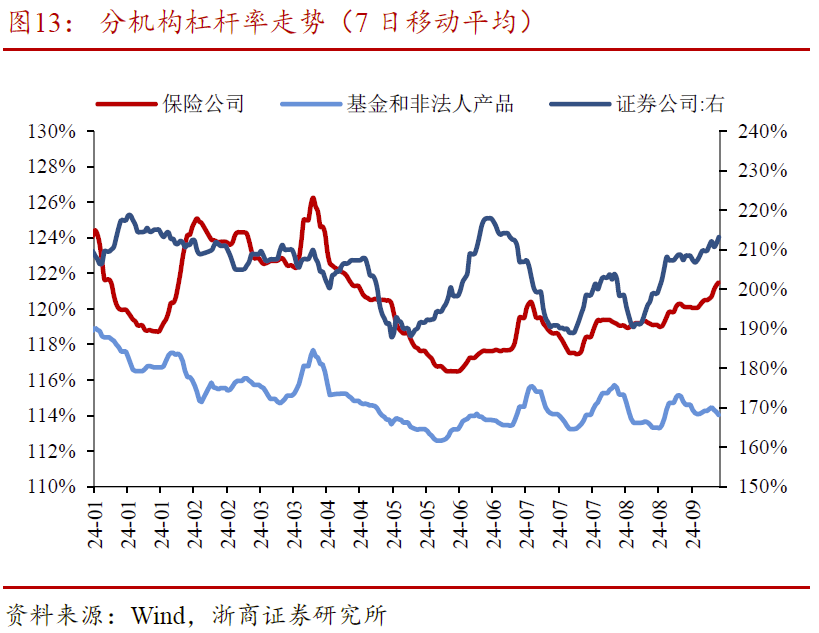

2.3 机构杠杆水平

过去一周(2024年9月18日-2024年9月20日)机构整体杠杆水平震荡走低,仍低于2023年同期杠杆率。过去一周,债市杠杆率平均为107.78%,相比于前一周(2024年9月9日-2024年9月13日)变动+0.16%。

分机构来看,基金和非法人产品杠杆率均下降,券商和保险杠杆率小幅抬升。9月20日,券商、保险和基金的过去7天滚动平均杠杆分别为213.2%、121.5%、114.0%。

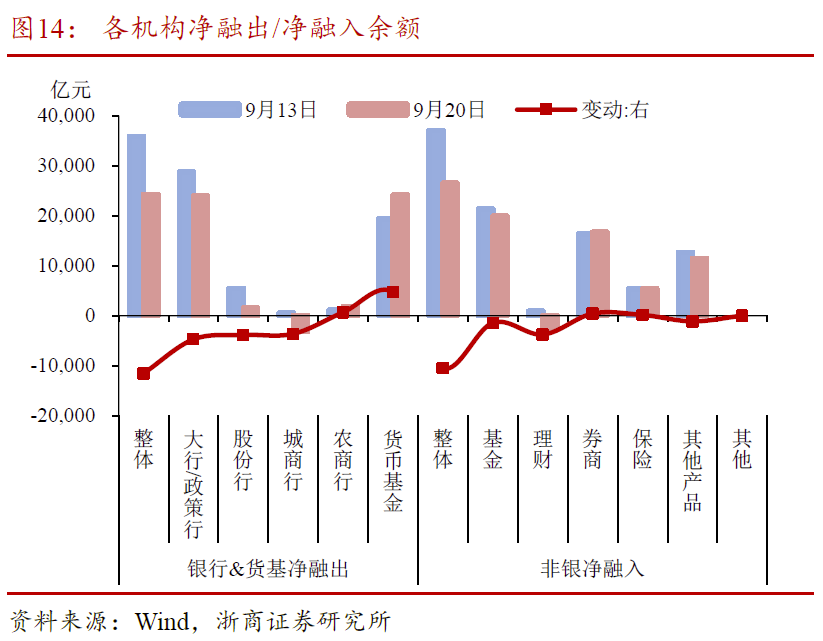

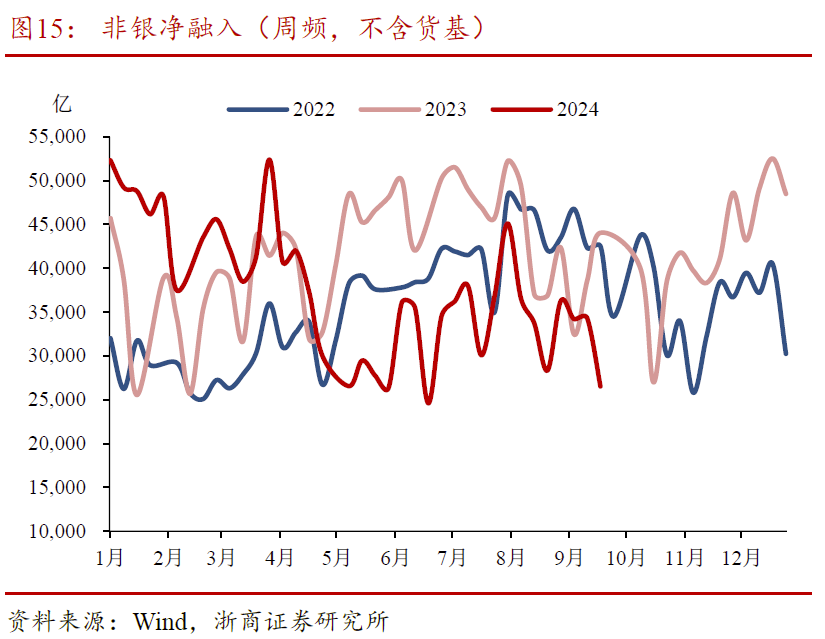

过去一周,非银质押式回购净融入规模为2.65万亿。其中,基金净融入1.99万亿、理财净融出2854亿元、券商净融入1.67万亿、保险净融入5427亿元、其他产品净融入1.15万亿。

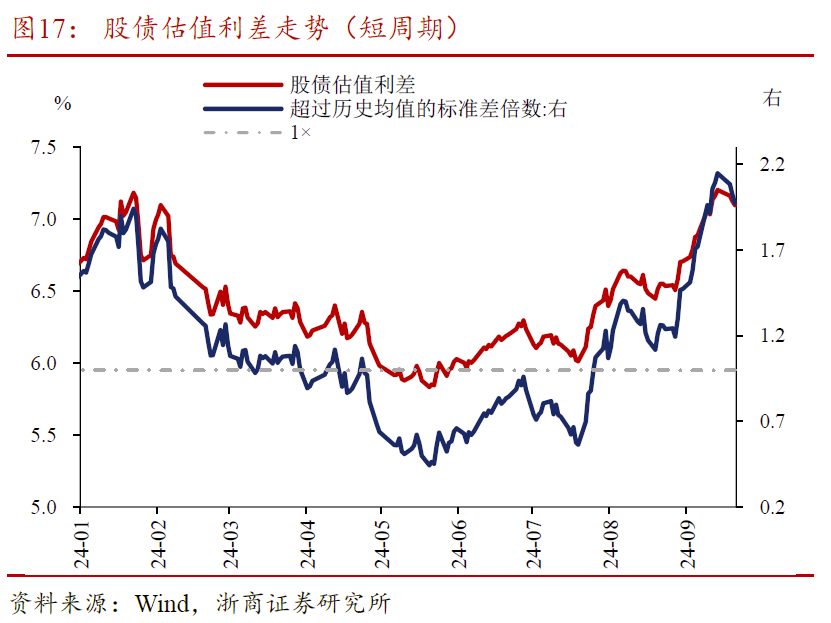

三、资产比价跟踪

股债估值利差走窄。9月20日,股债估值利差(=1/沪深300pettm-10Y国债)为7.10%,相比于9月13日水平变动-0.11%,超过过去三年历史均值的1.97倍标准差。

1Y中美国债利差走阔、10Y中美国债利差收窄。9月20日,1Y美债-1Y中债利差和10Y美债-10Y中债利差分别为252.90BP和168.69BP。

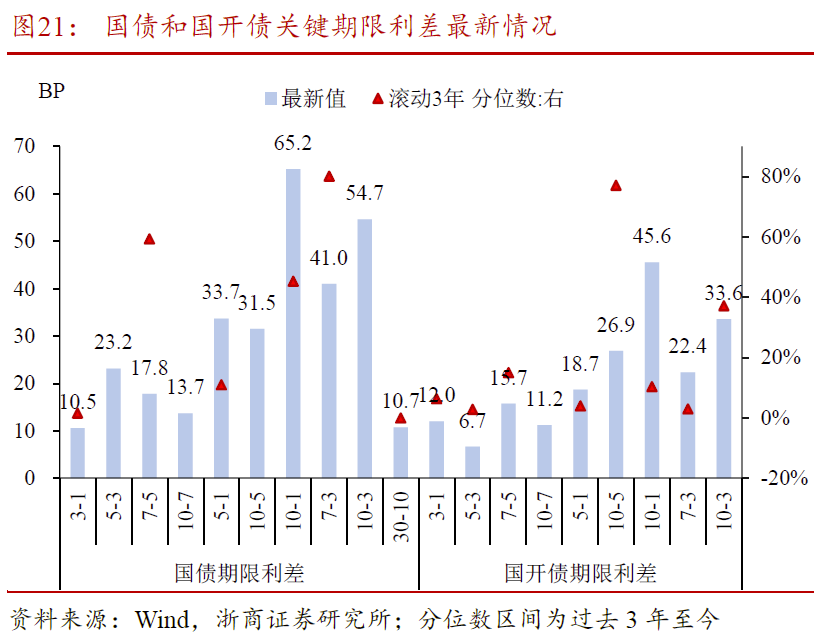

10Y国开债-国债利差走窄。9月20日,10Y国开债-国债利差为7.44BP,相较于9月13日变动-0.33BP,仍位于25%分位数以下。

国债各关键期限利差均明显走窄,收益率曲线进一步平坦化。9月20日,国债5-1Y、10-5Y、10-1Y、7-3Y、10-3Y、30Y-10Y关键期限利差分别为33.71BP、31.5BP、65.21BP、40.99BP、54.68BP、10.69BP,相比于9月13日分别变动-5.74 BP、-3.69 BP、-9.43 BP、-6.02 BP、-6.26 BP、-3.83BP。

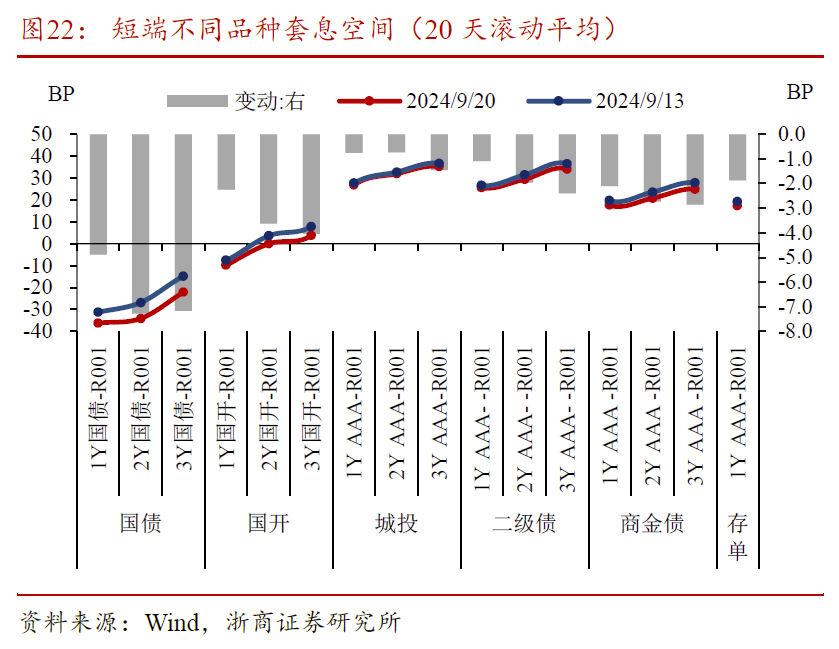

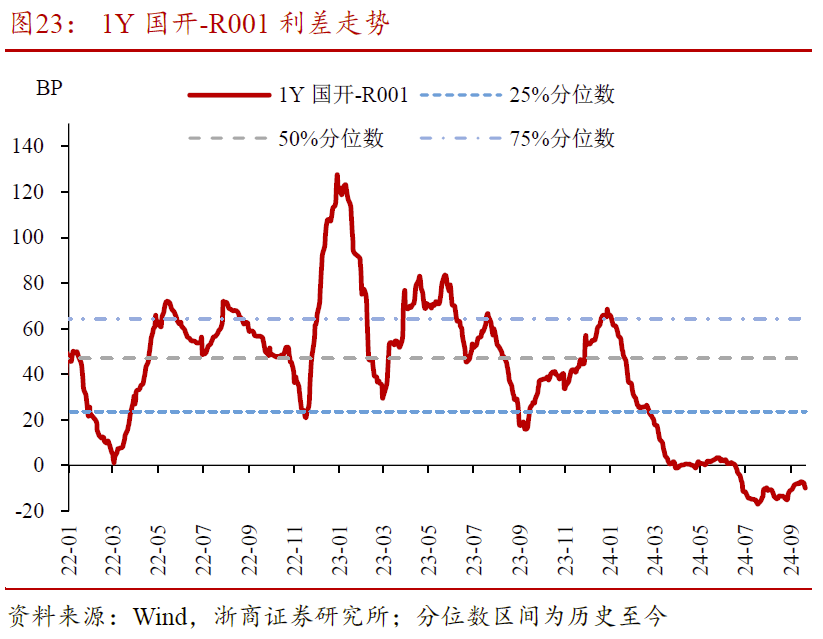

短端券种套息空间进一步收敛。9月20日,1Y国开-利差为-9.87BP,相比于9月13日变动-2.25BP,短端债券和资金利差持续倒挂。

四、风险提示

模型和假设不精确,导致对中长期债基久期以及债市杠杆率等指标走势误判;

货币政策超预期变动,导致债券收益率超预期上行或下行;

二级市场成交数据不能完全反映机构持仓水平,导致对机构持债趋势误判。