原油宝是虚拟期货交易,产品设计漏洞巨大

01

中国银行原油宝要么是涉嫌违规理财产品,要么是涉嫌非法大宗商品中的远期交易。

二者必居其一。

中国银行原油宝业务,就如开了一个不需要期货牌照的赌场。

现在它亲自掀翻了自己的赌桌,赔上了中国银行的声誉。

最糟糕的赌场都不会这么干,到赌客没有换筹码的钱袋子洗劫。

不能就这样干了,原油宝成为中国有史以来最危险的理财产品。

我们以赌场精简模型出发,抽丝剥茧来还原原油宝业务涉嫌非法和违规的真相。

02

赌场精简模型。

赌场

要有一个庄家,

赌客会有大和小两个押注的方向。

每一轮押注大和小的金额不一样,为了让赌局可以持续下去,庄家负责清算。

极端情况:赌徒们只押一个方向,庄家可能大赚,可能大赔。

赌场有三个赚钱方法:

佣金;

利息,借钱给赌徒的利息,也就是放杠杆;

坐庄盈亏

03

原油宝基本模型。

中国银行是交易所、也是做市商,承担庄家角色;

投资者可以选择原油合约做多或做空两个方向;

极端情况:市场只做多或者只做空。

中国银行作为交易所也作为做市商怎么赚钱:

外汇兑换费用——原油宝挂钩美国WTI原油期货合约和英国布伦特原油期货合约,分别是美元和英镑计价。投资者进行交易时,中国银行会提供一个买入价和卖出价,就跟外汇兑换一样。

合约移仓换月费用,人民美元油点差1.45元/桶;

中国银行作为做市商的浮动盈亏。

从原油宝基本模型看,中国银行开办原油宝交易产品的初衷有两个:

一是吸引投资者在中国银行开设签约账户和交易账户,这从中国银行诸多分行大力推销原油宝管窥端倪;

二是吸引投资者进入原油宝交易—————每一次合约的交易,都包含了开仓和平仓两个行为,中国银行在清算时赚外汇兑换手续费和移仓费用。

这张图将载入中国金融交易的史册

04

原油宝,赤裸裸的非法的期货交易所。

中国银行现在陷入两难:

要么承认,其原油宝业务是非法期货业务;

要么承认,其原油宝业务是违规理财业务。

原油宝事实上构建了一个虚拟期货交易所。

有交易场所——中国银行提供交易支持

有 做市商——中国银行是唯一做市商

有交易标的——挂钩境外原油期货合约;

有报价对象——参考境外原油期货相应合约交易价格;

保证金制度——但不提供杠杆

T+0交易

可以进行多空交易

不能提取实物

前七条特征显示,根据2017年修订的期货管理条例,中国银行通过原油宝这个交易产品,已经打造了一个如假包换的原油期货交易所,中国银行还主动承担了唯一的做市商角色

第八条显示,原油宝更像是一个金融期货交易所,因为商品期货交易所的最基本特征是必须有实物交割,但原油宝不提供实物提取。

人们常说,走起路来像鸭子,叫起来像鸭子,就是一只鸭子。

中国银行原油宝上述八条特征,完全满足作为一家虚拟金融期货交易所的主要特征,它是一家以境外原油期货合约为参照标的、以境外相应合约价格为参照价格的虚拟金融期货交易所。

但是,中国银行原油宝压根儿没有取得中国证监会的期货交易所批准。

中国银行要对公众和监管机构解释,原油宝这样一个涉嫌非法的金融期货交易所,是如何上线的?

早在2012年,国家就大力整顿类似的虚拟盘交易所,时隔7年,又死灰复燃。而且是大行们亲自创建。

中国银行是如何铤而走险的?

05

作为理财产品,原油宝一度大范围违规宣传推荐。

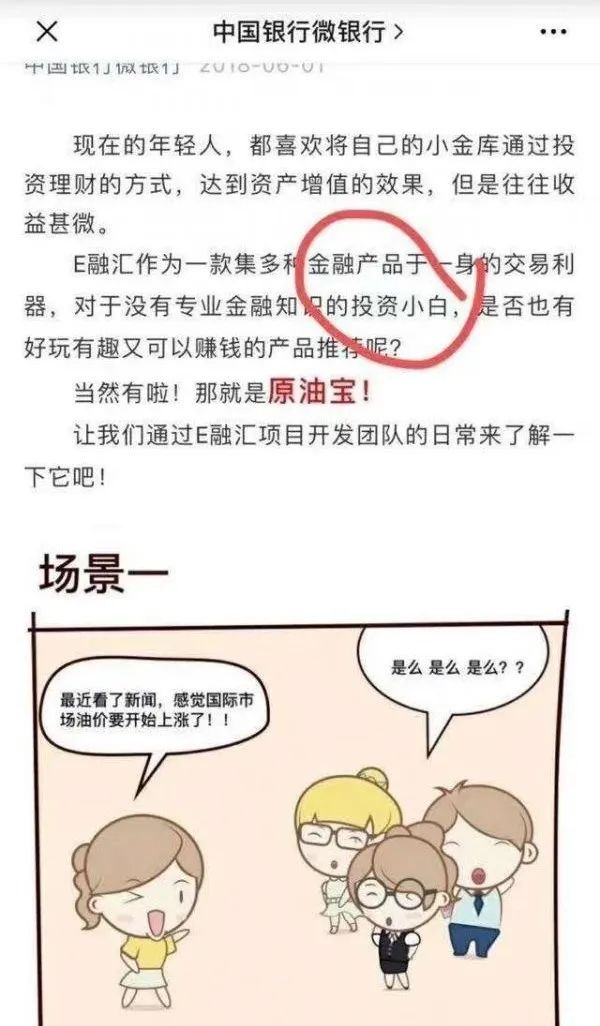

2018年1月原油宝正式上线

原油宝产品迅速在中国银行系统内进行大力宣传。

很明显,中国银行的官方宣传,是将原油宝当作理财产品来推荐的,甚至在宣传里将原油宝称之为:好玩有趣可以赚钱的产品。

根据2019年颁布的商业银行理财监督管理办法,要求商业银行在进行理财产品销售时不得存在以下情况:

虚假记载、误导性陈述或者重大遗漏;

违规承诺收益或者承担损失;

夸大或者片面宣传理财产品,违规使用“安全”“保证”“承诺”“保险”“避险”“有保障”“高收益”“无风险”等与产品风险收益特性不匹配的表述;

原油宝的推介宣传触及了上述违规情况。

06

原油宝,是有史以来最危险的理财产品。

美国和加拿大监管机构严厉反对一种结构性产品的销售:

收益有限、风险无限。

如果金融机构对美国和加拿大公民推销和销售类似结构性产品,金融机构将面临巨额的罚款。

所以当金融机构当向客户推销此类高风险产品时,首要询问的是,是否美国公民或者加拿大公民,如果是,就Pass了。

在中国,这种风险无限的产品终于出现了,它的名字叫原油宝——

交易账户保证金可以亏得一点不剩;

签约账户里的资金可以随意被划扣;

理论上,买了原油宝,足以让一个人倾家荡产——原油期货价格如果跌至-370美元/桶、跌至-3700美元/桶,那亏损不就是天文数字?

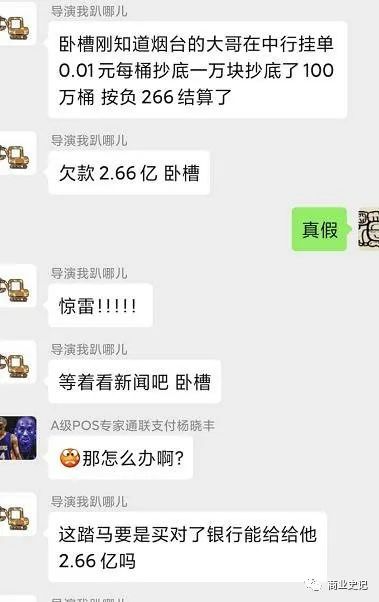

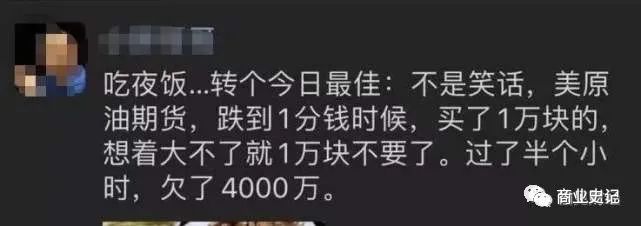

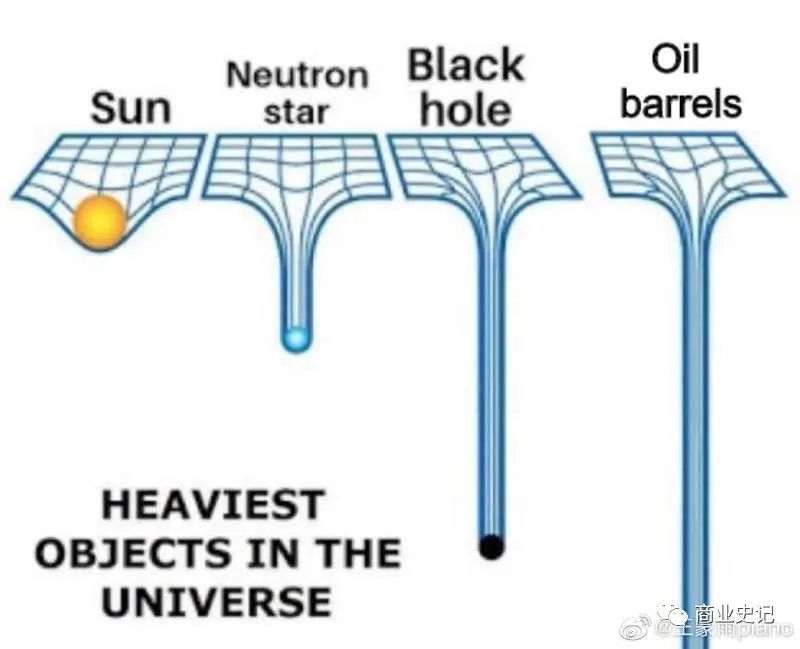

网传一个笑话,但这个笑话凸显了原油宝产品设计的荒唐和违规违法:

这个笑话也显示了,原油宝作为史上最危险的理财产品,没有之二。

查看原油宝的协议里关于风险的描述,对这种可能存在无限风险的描述自然只字不提。

原油宝的介绍放在中国银行的个人理财频道旗下。

在中国大陆,有哪个监管机构和相关法律法规,会允许中国银行出售一个附带无限风险的产品出给公众?

07

原油宝三大设计漏洞。

原油宝在4月20日晚上10点就停止了交易。

而原油宝挂钩的美国WTI 05月原油期货合约交易正是在此之后进入最后的疯狂。在短短的时间,价格跌破了正值,并一路狂跌到-40美元/桶,最后收于-37.65美元/桶。

原油宝漏洞一:关于停止交易时间的责任

就算原油宝期货交易是合法的,但真实的期货交易,交易时间是不能停的。既然4月20日晚上10点停止了交易,中国银行作为交易所也作为唯一的做市商,应以停止交易的时间的价格,作为轧差价格或者清算价格。

中国银行之所以在此时间停止交易,正是这种虚拟期货交易所的特征决定的,,它自身要进行盈亏清算。在真实的期货交易环境,不需要多此一举。

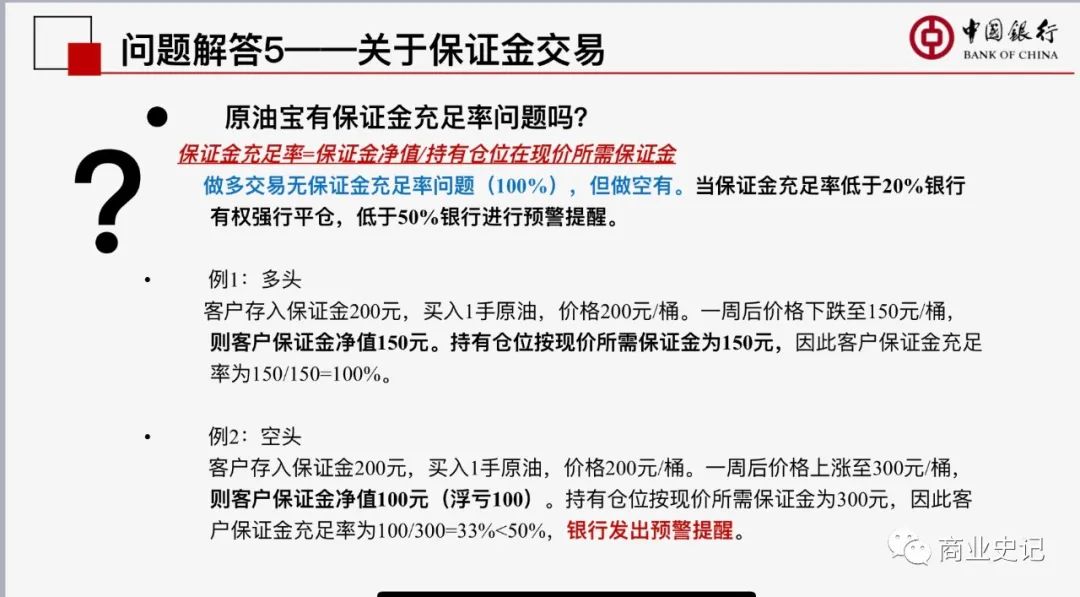

原油宝漏洞二:关于保证金与强制平仓

交易停止了,但挂钩的市场交易还在继续。根据中国银行金融市场部的一份产品介绍书,原油宝是波动大不带杠杆的交易。

这份产品说明书特别提到,做多交易没有保证金充足率问题,只有做空有。这份产品说明书显然没有提到负值的存在,投资者当然也不应该为负值买单。

原油宝的协议,在保证金低于20%时,中国银行作为交易所,也作为唯一做市商,有权利进行强制平仓。

当然中国银行可以玩协议内容的逻辑游戏:当触发强制平仓时,中国银行有强制平仓的权利,但不是义务。

原油宝漏洞三:交易设置没负值

原油宝交易工具并没有设置负值交易,其挂钩的WTI早在一周前就已经公告了负值交易的可能。

原油宝没有更新WTI的公告更改交易设置,没有提醒投资者注意出现交易负值可能——因为做多交易,只有出现价格负值时,才会出现保证金不足,一旦保证金扣完,签约账户面临连带无限扣款风险。

原油宝没有尽到风险提醒义务,也没有更改交易设置,难道不就是默认市场价格的最低点应该是零点而非负值?

08

中国银行的两份声明。

原油宝穿仓事件发生后,人们已经在中国银行各个平台看不到原油宝的协议合约,看不到产品说明书,看不到交易规则。

中国银行事发后的4月22日第一份业务声明,有两个重要点:

交易价格为不为负值时,多头头寸不触及强制平仓。

但这份声明没有继续说明,当触及负值时,中国银行为何不强制平仓?中国银行作为交易所和唯一做市商不想作为。此时,原油宝可以暂停或者关闭交易,请注意,原油宝第二天就自动停止了一天交易;

对于已确定进入移仓或到期轧差处理的,将按结算价为客户完成到期处理,不再盯市、强平。

协议里特别规定,如果遇到市场异常波动时,顺延至下一个交易日处理,且可以连续顺延五个交易日。但中国银行没有执行此条款。

按照此声明意见,有投资者的签约账号就被冻结,资金被划扣。

中国银行原油宝由此成为史上最危险的理财产品,也是史上最流氓的产品——投资者的签约账号遭此洗劫。

试问,以后哪个投资者敢把签约储蓄账户开在中国银行?

4月24日,备受市场和舆论诟病之后,中国银行发出了第二份声明,释放出了一点善意,提出了愿意在法律框架下承担应有的责任的说法。但对自身存在的违法违规的责任和产品设计的漏洞只字不提。

投资者应该积极提起起诉,维护自身的合法权益。

中国银行原油宝涉及非法期货业务、涉及违规理财产品宣传,意味着中国银行原油宝的协议很可能是无效的。投资者可进行积极索赔。

09

世界上有两类投资者。

中国银行原油宝事件发生后,许多人会反思,对自己不懂的领域,交给专业的人来操作。

但这个世界上专业的投资者并不保证赚钱,也不保证不会亏钱。交易里永远存在多头和空头,那到底是多头专业还是空头专业?

这个世界上,只存在两类投资者:

第一种投资者:你是用别人的钱做投资,还是自己的钱做投资。那些公募基金、私募基金经理就是用别人的钱做投资;

用自己的钱做投资,就要小心。许多人买了原油宝,竟然不知道原油宝可以卖空交易。

用别人的钱做投资,可以疯狂可以耐心。别人的钱无论赚与亏,基金管理者和交易员都有固定的费用,赚了还有分成比例。

聪明的投资者,都是用别人的钱做投资做交易的人。

第二种投资者,你是风险极度偏好者,还是风险厌恶者。

值得一提的是,在这次WTI原油期货价格闪崩中,卖空的交易者也当然赚了盆满钵满。如果一分钱时买入相当于一万块人民币的合约,那跌到-37美元/桶时,就赚了3000万人民币。

当然,这种极端情况在WTI真实的期货合约交易环境下可以实时实现的。像中国银行原油宝这种虚拟期货交易所,可以利用自身是交易所又是做市商的规则和网络便利,拒绝交易存在。

没有监管的流氓交易所,历史上和现实中层出不穷。

10

回到WTI闪崩现场,油价闪崩为何发生。

真实的期货交易所,因为存在实物交割,其价格发现机制会更趋向现实经济层面。

由于新冠疫情全球需求下降,芝加哥附近石油存储和石油管道空间接近满负荷,造成原油交割成本大涨,使得持有原油交割合约的价格极速下跌。

此时,谁有动力做空?谁会下空单?

最大可能是做多石油交割合约的投资者人,他们可以率先大量开空单,价格下跌可以最大程度对冲持有交割多单的成本风险。

期货交易世界里,一个极端可能事件是,你卖了空单,价格也下降了,但是交易对手一旦进行逼空,要求进行真实实物交割时,空方最后发现满世界找不到可交割的实物了,就造成交割违约,然后割肉大赔出局,赢了市场仍有可能大输。

而此次,多头最不缺的就是可交割的石油,由他们来闪电般卖空,既逼空了那些没有实物交割能力的投资者,也让那些做多的投资者血本无归。

这种闪电玩法,中国银行如果在WTI有仓位,不损失大把银子,那就是超人了。

自王雪冰之后,中国银行已经没有这样的超级交易员了。网传中国银行在此次WTI闪崩损失惨遭,但未获官方证实,只能从中国银行市值蒸发200多亿里管窥端倪。