之前和大家提了嘴海外基金配置,发现大家对这话题特别感兴趣。

尤其是最近都在讨论一纳养四代,A股啊,实在太难了...要么不行搞点海外品种,来对冲一下风险吧~

先不论当下海外基每一只的性价比如何,应大家要求,这次我又补充了一些新品种,比如海外新能源,医药消费宽基等。

我做了一个海外QDII基金史上最全投资汇总清单(权益类)

今天来详细介绍一下,喏,整理如图:

不包括海外债基,reits,商品,等后续补充~

01

海外宽基

在西格尔的《股市长线法宝》里有一章说到,长期来看,股权、reits、房地产的收益率都要高于债权类资产。

但是它们的波动和风险很大,所以需要做内部对冲,才可以体验更好~

而权益类里面,除了A股之外,美股和A股就可以构成比较好的对冲效果。

比如在大A股进入熊市时,如果美国能维持强劲的经济发展态势,那么就会有更好的对冲表现。

最典型的,比如在15年,当时我们因为放宽融资杠杆,炒出了一波注水牛,后来在资产被炒到严重高估位置之后,市场也是迎来了一波暴跌。

沪深300在15年6月到16年1月短短五个月,就暴跌了45%,而标普500和纳斯达克100期间则基本没怎么跌。

因此如果在15年A股进入历史高估时,我们能适当止盈A股,增配相对不贵的美股,这样就可以极大程度躲过后续的股灾。

所以在权益类的配置上,除了A股主动基金或者宽基指数,咱们重点可以分散配置的,就是美股的宽基,比如标普500和纳斯达克100。

那这两个选谁呢?

标普500相比纳斯达克100,缺少了一些科技含量,但它更全面。

虽然它也有微软、谷歌、苹果等几家巨无霸公司,但它同时还有强生、辉瑞、摩根大通、保洁、可口可乐等一系列传统医药、金融、消费等巨头。

所以毫无疑问标普500风险更加分散。

而纳斯达克100,则是剔除掉医药、消费、金融这些板块后,最为纯粹的科技指数,里面除了FAMAG等软科技,还有特斯拉,英伟达、思科等顶级硬科技公司。

从历史表现来看,纳指100略优于标普500,但从回撤和波动的角度来看,标普500表现更好更稳定。

好,问题来了,单纯的分散美股基金是否足够,要不要搞点其他国家的呢?

由于美股里的上市公司已基本实现业务全球化,在消费、医药、科技、金融等各行各业都有巨头,所以分散配置美股宽基就已经足矣。

但这里面依然有不少国家的产业是值得我们关注的~

目前国内的QDII基金中,可以布局的国家主要有日本、越南、印度、德国、英国等。

越南,这几年低端制造业正在迅猛发展,很多巨头从中国往越南转移,就和我们21实际初欧美像我们转移一样,注定未来也是一个高风险,高收益的市场。

日本则有丰田、索尼、任天堂这些电子科技企业。

而德国有奔驰、宝马、西门子这种顶级制造业。

这些对应的都有跟踪的指数基金,比如日经225,越南VN30,MSCI印度,德国选DAX30,英国富时100等等………

不过因为各个国家产业结构不同,有的风险则相对更加集中。

比如天弘越南主题,由于市场还处在萌芽期,所以结构和我们早期的沪深300类似,权重股基本都是金融地产为主。

而德国DAX,作为老牌工业强国,权重股则大多都是工业制造公司。

由于这类指数行业更集中,如果没有充分的认知,不建议去单独布局。

好,说完了海外市场的宽基,还有很多行业主题基金,也可以关注。

回到文章刚刚那张表格,我也总结了几个行业主题的品种。

目前海外我们能买到的行业主题,主要是四大板块:

消费、医药、科技、新能源、传统能源。

02

海外消费

目前QDII基金里面,有标普美国品质消费/标普全球高端消费等指数基可选。

标普全球高端消费指数,覆盖了全球顶级的众多消费品牌。

比如爱马仕、雅诗兰黛、LV、奔驰、宝马、特斯拉等~

而标普美国品质消费,则主要覆盖美国的一些消费品牌。

比如亚马逊、耐克、麦当劳、星巴克、特斯拉等~

如果要对比的话,全球高端消费指数的历史业绩逊色于标普可选消费不少(2014/3-2023/6,全球高端消费收益84%,标普可选消费收益135%)。

主要是美国的亚马逊、特斯拉这类公司走势太强劲的缘故。

消费板块作为一个全球公认的稳定长牛板块,只要遇上大的回调机会,都可以考虑入手。

不过现在性价比,我觉得中规中矩吧。

03

海外医疗

海外医疗主题方向,则有标普500医疗等权/标普全球1200医疗保健/标普生物技术/纳斯达克生物技术等指数基金。

标普全球1200医疗指数,覆盖了全球市值靠前的所有医疗巨头,非常全面。

比如强生、联合健康、罗氏、诺华、辉瑞、默克等等~

而标普500医疗,则只有在美国完成上市的医疗公司,数量相对少一些,比如像罗氏和诺华,指数就没包含了。

ps:相比标普全球1200医疗的市值加权,标普500医疗等权还是等权重指数,所以不存在强者恒强的效应。

至于其他的标普生物技术和纳斯达克生物技术指数,里面主要包含的都是中小盘生物科技型医药股为主,类似于我们国内的创新药ETF。

虽然这俩个指数业绩也还不错,但风险波动更大,加上比较小众,就不做详细推荐了~

从1995/2-2023/6的十七年历史业绩来看,标普500医疗小优于标普全球1200医疗(标普500医疗收益13倍,标普1200医疗收益10倍),但没有显著的优势。

医疗主题则是当下防守性很强的板块,和消费、科技俩一起并称为长牛的行业之一。

从这四大指数中,这两年来标普生物技术相对回调最大,弹性也最大。

04

海外科技

海外互联网科技主题方向,则有标普信息科技/纳斯达克100。

标普信息科技和纳斯达克100其实非常相似,历史业绩也不分伯仲(2012/5-2022/5十年间标普科技收益4.2倍,纳100为3.8倍)。

它俩最大的区别就在于,标普信息科技没有亚马逊、谷歌、FB、特斯拉,但苹果和微软加起来却占了指数的接近一半权重!

显然标普信息技术风险更加集中,波动更大。

科技板块作为长期最强板块,本身因为估值高,受加息环境影响也很大,所以2022年加息大幅回调。

但今年挂钩上AI,加上加息周期到顶,已经涨成yyds了~

05

海外新能源

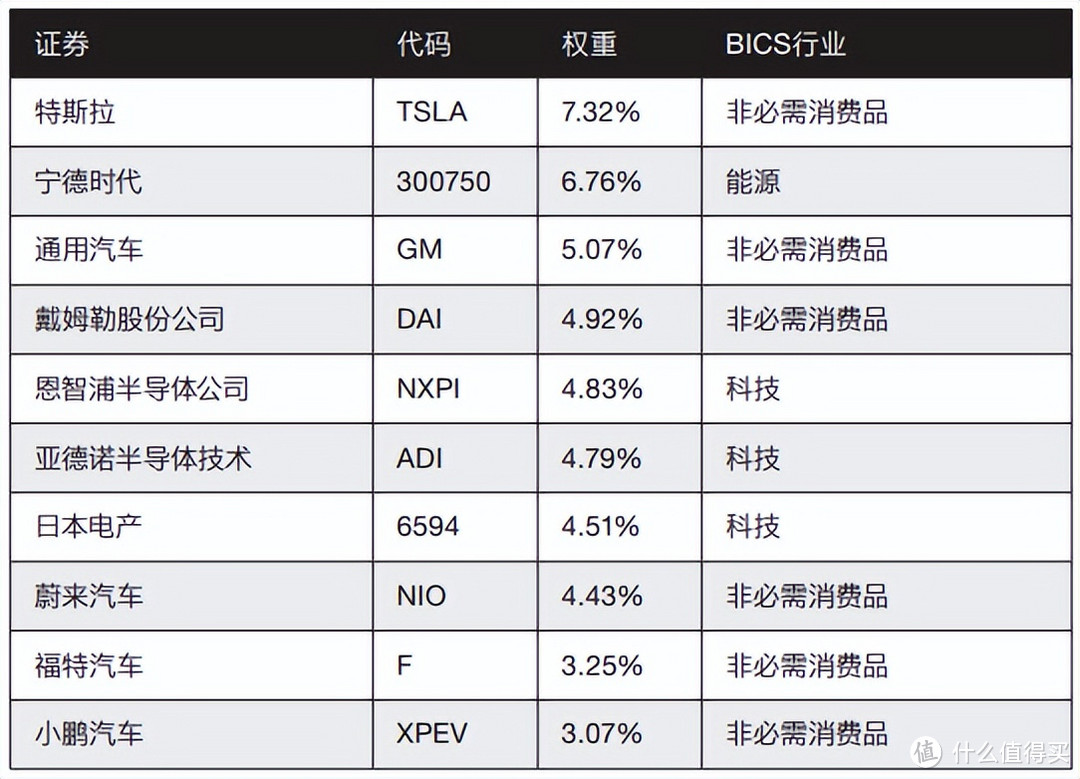

国内跟踪的全球新能源车指数有两个。

首先是彭博全球新能源汽车指数,采用的是市值加权。

其次是标普kensho电动车行业指数,采用的是等权重加权。

彭博全球新能源汽车指数,由于采取市值加权,大公司肯定会占比更多些。

指数要求个股属于:汽车、新能源汽车组件、电池、氢燃料电池或原材料等行业。

像特斯拉、日本电产(top电机)、蔚来、小鹏、宁德时代、还有车机芯片巨头等,都有了。

而标普电动车指数的话。

前十大里面也有我们耳熟能详的公司,比如理想、本田、小鹏这种做整车制造的。

当然也有一些做汽车配件的公司,比如安森美做汽车芯片,博格华纳、维思顿、康明斯做汽车电子系统等等…

但这个指数是采用的等权重个股的加权方法,雨露均沾,所以像特斯拉宁德这种就没出现在前十大。

不过这样做的好处是,个股风险比彭博的市值加权要小。

截至2023/5/30

业绩方面,以我这里能查询到的标普新能车为例,从2015年到2023年也算和中证新能车也算是打的有来有回。

但由于标普全球新能车从21-23年暴跌了50%+,所以波动还挺猛烈的。

可换个角度看,海外新能车

弹性也大

06

海外传统能源

能源主题方向,有标普石油天然气上游,道琼斯美国石油开发与生产,标普全球石油,标普全球精选自然资源等各种指数。

这四只指数基金的大体投向,主要是买入全球头部的石油天然气股票,比如巴西石油,西方石油,哥伦比亚国家石油等等…

其中几个指数的主要区别就在于,前两者主要跟踪美国的石油天然气股票,后两者跟踪全球的石油天然气股票,范围略有不同~

其次就是加权方式有所不同。

华宝跟踪的标普美国石油,和中银跟踪的标普全球自然资源,是等权重指数,更加分散。

广发的道琼斯全球石油开发与生产,和华安的标普全球石油,则是市值权重加权的指数~

总的来说,能源板块属于强周期性板块,板块表现和资源价格挂钩,走势诡异,很难以预测。

但好处又在于,能源和消费、医药、科技的对冲效果会不错。

好比22年加息缩表,加上俄乌冲突的缘故,不管是美帝还是我们的消费医药科技,都集体扑街了,但石油天然气却价格暴涨,成了yyds。

不过论长期效益,这类基金表现还是差点意思,我们从13.6-23.6十年表现来看,表现都非常一般。

而标普全球石油指数,成立近二十年的表现,只有年化5.4%,远落后于标普500和纳斯达克100。

所以周期型的基金,只适合专业人士,这类基金本身无法创造更多的效益和价值,净值波动剧烈,我并不是特别推荐各位去重点做配置。

OK,限于篇幅,今天海外板块的基金配置就先简单聊到这儿。

后续有新东西再补充。

文章又干又长,讲了关于QDII基金的股权部分,后边几期我再找机会再讲讲QDII债券基金和QDII另类的基金的内容,记得关注我哈。

觉得有用记得点个赞。

小编注:为了丰富原创内容,值得买社区与优质媒体号进行合作,引入更多优质原创内容,同时也为这些优秀的自媒体号提供展示平台。此篇文章来自于微信公众号“思哲与创富“

最近,因为工作需要,我整理了一份资本运作知识体系。

体系化内容一旦建立,自己的视野和格局就开阔了起来。同时串联资本运作与业务财务两大知识体系,我得到了一次升华。

考虑到我个人能力的局限性,请行业专家批评指正,也希望各位伙伴在使用此笔记过程中,仅作为部分参考,切记批判性阅读使用。

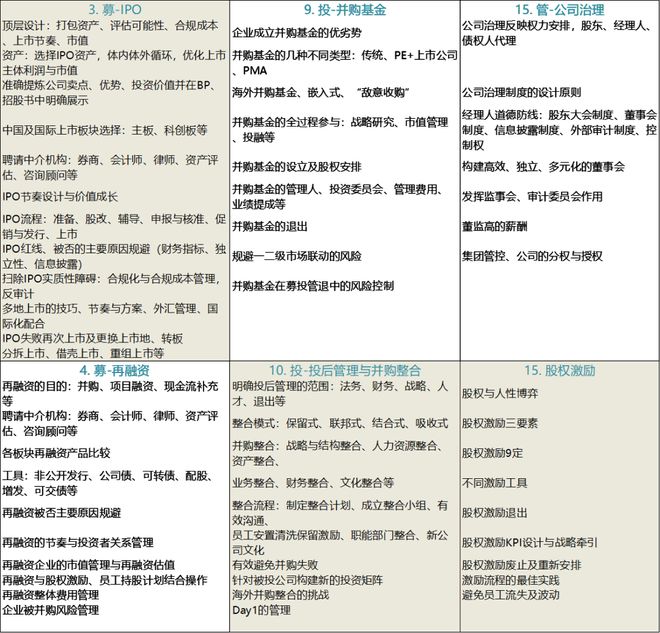

因为我在企业端进行财务工作,我将自己工作中涉猎的内容进行了18个模块的梳理。也作为书单,供不断阅读学习。

01

资本运作知识体系

从企业资本运作大模块来看,我分成了一明一暗两条主线:

明线:筹资、投资与权

暗线:募投管退

从明线角度来看,资本运作始于企业想去哪儿,做什么(战略)。想明白了这件事之后,就明确了未来短中长期的投资策略与投资方向。

一旦想花钱(投资),就得去找钱(筹资)。筹资的起点,源于对未来短中长期现金流的预测。一旦知道自己在哪年需要多少钱,就可以按图索骥开始自己的找钱之路。

因此,我认为战略是资本运作的起点。想不明白去哪儿,一切都成了多余动作。

第三部分权如何理解呢?权与钱到底是什么关系?

财富的底层逻辑是分配权,权与钱本就是一体两面。在资本运作过程中,大量涉及了权力分配、员工激励、机制激活等组织与机制话题。

也就是说,资本运作深度链接了战略、组织、机制的铁三角。

第三列的内容,是前两列内容的底层知识架构,不熟练掌握这些内容,也很难做好投资与筹资。

接下来,我将投资、筹资与权的具体内容分别展示如下。

02

筹资

1. 募-现金流规划与顶层设计

深刻理解公司战略方向,明确投资节奏,规划现金流

构建有效的现金流管理体系,企业全生命周期的现金流设计

现金流预测与融资时机把握

平衡股权债权负债率:股权、债权与混合融资,明股实债

寻求资本成本的最优解

企业融资渠道建立:路径、节奏、退出、币种

构建有效的融资团队、投资者关系团队

2. 募-股权筹资(IPO前)

打开融资窗口,带领企业腾飞

BP撰写与路演

FA聘任与投资人接洽,有效的投资人关系

核心条款设计 Term Sheet

估值

尽职调查

投资框架协议

融资谈判

股权定价与权益分配:合伙人股权分配

及员工持股平台

3. 募-IPO

顶层设计:打包资产、评估可能性、合规成本、上市节奏、市值

资产:选择IPO资产,体内体外循环,优化上市主体利润与市值

准确提炼公司卖点、优势、投资价值并在BP、招股书中明确展示

中国及国际上市板块选择:主板、科创板等

聘请中介机构:券商、会计师、律师、资产评估、咨询顾问等

IPO节奏设计与价值成长

IPO流程:准备、股改、辅导、申报与核准、促销与发行、上市

IPO红线、被否的主要原因规避(财务指标、独立性、信息披露)

扫除IPO实质性障碍:合规化与合规成本管理,反审计

多地上市的技巧、节奏与方案、外汇管理、国际化配合

IPO失败再次上市及更换上市地、转板

分拆上市、借壳上市、重组上市等

4. 募-再融资

再融资的目的:并购、项目融资、现金流补充等

聘请中介机构:券商、会计师、律师、资产评估、咨询顾问等

各板块再融资产品比较

工具:非公开发行、公司债、可转债、配股、增发、可交债等

再融资被否主要原因规避

再融资的节奏与投资者关系管理

再融资企业的市值管理与再融资估值

再融资与股权激励、员工持股计划结合操作

再融资整体费用管理

企业被并购风险管理

5. 募-并购融资专题

并购的顶层规划

支付方式:现金支付、换股支付、债务承担、债权支付等

权益融资:内部资金或股东投入

债务融资:并购贷款

混合融资:优先股融资、可交债、可转债

民间并购贷款实现过桥资金

债务融资对企业利润及市值的长期影响

融资成本与整体并购成本的考量

借壳上市

并购基金停牌期间入股收购对象

以上市公司为主的杠杆收购

6. 现金流规划与债权融资

债权融资整体规划、节奏把握、借新债换旧债

确定最佳现金持有量

优化内控体系,优化客户与供应商信用政策,强化经营现金流

明确公司内部固定资产、大型厂房等投资需求

明确股利发放的资金需求

明确公司短中长期现金流情况、差距、弥补措施

企业银行贷款实务操作,授信额度

构建银行关系,国际业务银行关系,保险管理

资金池,外汇风险管理

企业债、公司债、企业信托融资、民间借贷、信用证融资

变卖资产还债与资产的再赎回

债权融资的融资成本考量及对企业利润的影响

03

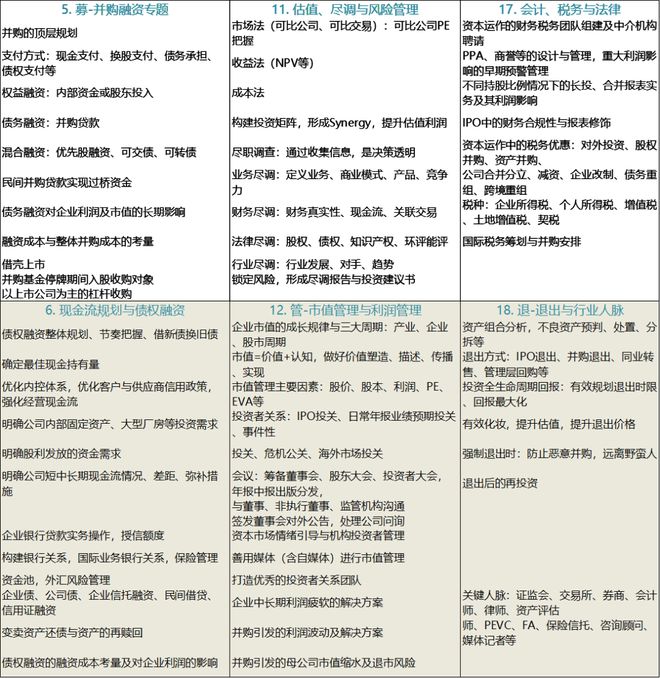

投资

7. 投:宏观经济与战略选择

明确战略,清晰规划产品矩阵

企业未来5-30年的几步走,能力建设

企业短中长期的收入、利润、市场成长曲线

对行业深刻的洞察,全产业链与生态认知与布局

商业模式设计

公司内部孵化的机制(募投管退),激活组织,发展第二曲线

宏观经济、国际政治、利率、汇率、货币金融学、衍生品

构建有效的BD团队

8. 投-并购与资产投资

并购动机:横向,纵向,混合并购、金融控股、投资集团

募:企业战略、产品矩阵、并购目标选择、并购融资手段、并购成本管理、构建并购团队、聘请中介机构

投-找评买:把握并购时机、可行性分析、并购方案、DD、估值

管:并购交割、投后管理、风险管理

退:退出的顶层设计规划、退出时机选择、估值、税负

并购谈判

恶意并购与反并购

海外并购

优化内部流程,完善投资决策、加快投资审批

并购成本的综合计算:直接成本、整合成本、机会成本

9. 投-并购基金

企业成立并购基金的优劣势

并购基金的几种不同类型:传统、PE+上市公司、PMA

海外并购基金、嵌入式、“敌意收购”

并购基金的全过程参与:战略研究、市值管理、投融等

并购基金的设立及股权安排

并购基金的管理人、投资委员会、管理费用、业绩提成等

并购基金的退出

规避一二级市场联动的风险

并购基金在募投管退中的风险控制

10. 投-投后管理与并购整合

明确投后管理的范围:法务、财务、战略、人才、退出等

整合模式:保留式、联邦式、结合式、吸收式

并购整合:战略与结构整合、人力资源整合、资产整合、

业务整合、财务整合、文化整合等

整合流程:制定整合计划、成立整合小组、有效沟通、

员工安置清洗保留激励、职能部门整合、新公司文化

有效避免并购失败

针对被投公司构建新的投资矩阵

海外并购整合的挑战

Day1的管理

11. 估值、尽调与风险管理

市场法(可比公司、可比交易):可比公司PE把握

收益法(NPV等)

成本法

构建投资矩阵,形成Synergy,提升估值利润

尽职调查:通过收集信息,使决策透明

业务尽调:定义业务、商业模式、产品、竞争力

财务尽调:财务真实性、现金流、关联交易

法律尽调:股权、债权、知识产权、环评能评

行业尽调:行业发展、对手、趋势

锁定风险,形成尽调报告与投资建议书

12. 管-市值管理与利润管理

企业市值的成长规律与三大周期:产业、企业、股市周期

市值=价值+认知,做好价值塑造、描述、传播、实现

市值管理主要因素:股价、股本、利润、PE、EVA等

投资者关系:IPO投关、日常年报业绩预期投关、事件性

投关、危机公关、海外市场投关

会议:筹备董事会、股东大会、投资者大会,年报中报出版分发,

与董事、非执行董事、监管机构沟通

签发董事会对外公告,处理公司问询

资本市场情绪引导与机构投资者管理

善用媒体(含自媒体)进行市值管理

打造优秀的投资者关系团队

企业中长期利润疲软的解决方案

并购引发的利润波动及解决方案

并购引发的母公司市值缩水及退市风险

04

13. 树立正确的价值观

筹投资的亦正亦邪

树立正确的投资价值观

长期主义

情绪管理与金融决策

14. 股权与控制权设计

合伙人的准入标准与退出机制

合伙人的模式选择与风险预防

通过股权和股权激励驱动企业战略落地

股权架构设计

核心持股比例的意义

分股不分权的主要方法

股权节税

公司章程

15. 管-公司治理

公司治理反映权力安排,股东、经理人、债权人代理

公司治理制度的设计原则

经理人道德防线:股东大会制度、董事会制度、信息披露制度、外部审计制度、控制权

构建高效、独立、多元化的董事会

发挥监事会、审计委员会作用

董监高的薪酬

集团管控、公司的分权与授权

16. 股权激励

股权与人性博弈

股权激励三要素

股权激励9定

不同激励工具

股权激励退出

股权激励KPI设计与战略牵引

股权激励废止及重新安排

激励流程的最佳实践

避免员工流失及波动

17. 会计、税务与法律

资本运作的财务税务团队组建及中介机构聘请

PPA、商誉等的设计与管理,重大利润影响的早期预警管理

不同持股比例情况下的长投、合并报表实务及其利润影响

IPO中的财务合规性与报表修饰

资本运作中的税务优惠:对外投资、股权并购、资产并购、

公司合并分立、减资、企业改制、债务重组、跨境重组

税种:企业所得税、个人所得税、增值税、土地增值税、契税

国际税务筹划与并购安排

18. 退-退出与行业人脉

资产组合分析,不良资产预判、处置、分拆等

退出方式:IPO退出、并购退出、同业转售、管理层回购等

投资全生命周期回报:有效规划退出时限、回报最大化

有效化妆,提升估值,提升退出价格

强制退出时:防止恶意并购,远离野蛮人

退出后的再投资

关键人脉:证监会、交易所、券商、会计师、律师、资产评估

师、PEVC、FA、保险信托、咨询顾问、媒体记者等

05

结语

房西苑先生在其著作《资本的游戏》中,把企业的发展战略分为两种:

一种是爬楼梯战略(产品运营),一种是上电梯战略(资本运营)。

无独有偶,最近我深入研究了国际两家著名的医药公司:安进与诺和诺德的发展历史。

诺和诺德是典型的爬楼梯战略,成立百年,在内分泌领域一直是龙头,但在资本市场一直很安静。

安进是典型的上电梯战略,靠空手套白狼融资起家,4任CEO中有两任是CFO和投行背景,多次成功并购,40年时间,在数个产品领域形成合围,其收入略高于诺和诺德。

我个人敬佩诺和诺德的专注,但更喜欢安进的成长路线。

在医药领域,一个有优秀研发创新实力的公司,若能插上资本的翅膀,将飞得更快更高,造福更多患者。

愿我们善用资本这一重要的社会资源,为我们的客户、员工、社会创造更大的价值。

资料来源:悦财

组稿制作:谢朝喜

责任编辑:李前

内容审核:李鸿

媒体合作:010-88379072

声明:本文所用素材部分来源于网络,如涉及版权问题,请及时与我们联系。

财务管理研究