小冉(化名)最近收到银行APP提醒,之前购买的两款理财产品最近可赎回。在简单计算实际收益率后,她发现,到手的实际收益率仅为2%左右。

“去年买的时候做过‘功课’,当时预计到期实际收益率应该有3.2%。”对她而言,这次希望转而购买一些地方银行的大额存单、R2风险理财,来确保收益率、安全性都在自己可接受范围内。

当前,与小冉有类似考虑的投资者不在少数。据广发证券固收团队测算,8月银行理财存量产品到期规模为2.8万亿元,达2023年以来单月最高点。一般而言,定期开放型和封闭型银行理财产品到期后,如实际收益率不佳,部分投资者可能会选择赎回,转投新产品。

与此同时,受上半年资本市场震荡加剧、理财“破净”更为普遍等因素影响,理财投资者整体投资风格更趋于保守。

数据显示,截至2023年上半年,理财产品配置现金和银行存款的占比为23.7%,较2022年底大幅上升6.2个百分点。权益类资产的配置比例较2022年底下降1.7个百分点至3.2%。

有业内人士认为,投资者需求偏保守、存量产品集中到期等因素都会对此后理财市场产生影响,对于银行理财子而言,进一步优化产品结构,在 “产品定位”、“投资策略”、“客户认知”三方面达成一致将愈加重要。

个人理财客户求稳

经历了去年理财“破净”潮后,近期,理财产品投资者增长明显,但投资风格仍相对保守。

银行业理财登记托管中心发布的《中国银行业理财市场半年报告(2023年上)》显示,截至2023年6月末,持有理财产品的投资者达1.04亿,较年初增加7.24%。在结构上,理财市场仍以个人投资者为主,数量为1.03亿,占比98.87%。

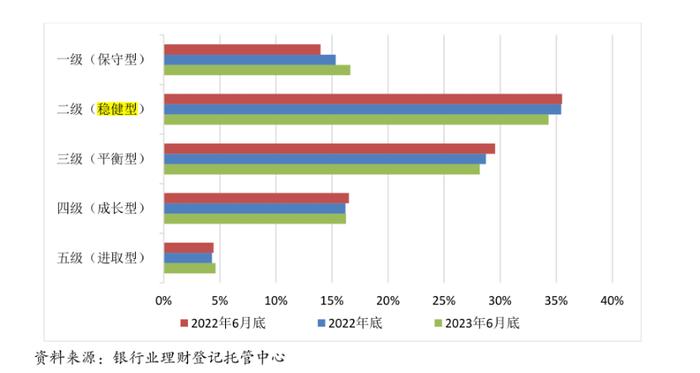

投资者数量回升的同时,个人理财客户仍在“求稳”。 2023年上半年,风险偏好为一级(保守型)的个人投资者数量占比为35.5%,较年初增长了1.32个百分点。

拉长时间线来看,投资者风险偏好也有逐渐降低趋势。根据近年银行业理财登记托管中心发布的历史报告数据,2021年、2022年风险偏好为一级(保守型)和二级(稳健型)的个人投资者数量占比连续两年保持增长。

值得注意的是,今年理财产品、公募产品的竞争正不断加剧。截至2023年上半年,债券型基金、固收类理财产品规模分别为4.77万亿元、16.90万亿元,前者规模为后者的28.2%,这一指标相较2020年末提升9.1pct。另有市场观点认为,公募基金已在规模上反超理财,占据居民财富管理的“C位”。

中金公司在研报中指出,今年以来,债券型基金反弹速度领先,主要因为理财子中高波产品供给不足,银行渠道选择更多的是“固收+基金”,以丰富产品货架;其次是基金公司,更有效满足机构投资者的多元化诉求。

“居民理财的C位还是银行理财。”平安理财总经理张东在该公司举办的产品及投资策略沙龙活动上对记者表示,从理财中心的数据看,公募大概有48%的规模是由机构投资者构成,而银行理财行业大概90%以上规模是由老百姓持有。

理财子求变

客户“求稳”之下,银行理财产品也不断调整资产配置结构。《报告》显示,2023年上半年,理财产品配置债券13.21万亿元,占比为47.7%,较2022年底下降2.7%,自2018年以来首次降至50%以下。截至2023年上半年,理财产品配置现金和银行存款的占比为23.7%,较2022年底大幅上升6.2个百分点。权益类资产的配置比例较2022年底下降1.7个百分点至3.2%。

有业内人士对记者表示,理财产品全面净值化背景下,如何通过专业投资、配置能力,满足客户“低波动、稳健收益”的投资需求,成为后续银行理财机构争夺市场的关键。

中金公司银行业首席分析师张帅帅认为,未来,单一的产品货架难以充分满足投资者日益复杂的投资诉求,资管机构要打造开放且有竞争力的产品货架,在做好产品创设和管理的基础上,为客户提供产品配置方案,做好财富管理服务,建立以客户为中心的全面产品服务体系。

目前,理财市场预售的“新品”也都主打“安全牌”, 以“固收+”产品为主,权益类则相对稀少。8月25日,记者在中国理财网查询发现,截至目前,理财公司共预售271款产品,其中269款为固定收益类产品,权益类产品暂时“隐身”。理财市场预售产品“求稳”之余,近期也有理财子开始着手梳理产品体系。以平安理财为例,平安理财首席产品官刘凯介绍,面对资管行业新趋势,平安理财确立了以“追求绝对收益目标,提供金融资产配置解决方案,满足投资者稳健理财需求”为特点的产品理念,并构建了以“稳”为特色、以绝对收益为目标的产品体系及产品图谱,涵盖现金、标准化固收、非标、标债+非标、固收+、混合,结构化共7大类、超800只产品,为客户提供“多场景解决方案”。

有业内人士指出,随着稳增长政策落地推高收益率、销售渠道持续扩张、创新产品涌现,今年下半年,理财市场规模大概率将呈现稳步增长。但值得注意的是,去年年末理财“破净”导致的伤痕效应仍在,资管市场竞争加剧,对于理财子而言,下半年仍将面临诸多挑战。