每经记者 涂颖浩 张祎 李玉雯 每经编辑 廖丹

“目前最热销的是中邮年年好邮保一生C款终身寿险,这款产品有销售额度限制,您资金到账后要尽快过来购买。”近日,《每日经济新闻》记者在某邮储银行网点以投资者身份询问理财产品时,一位理财经理重点推荐了一款保险产品,他表示,相对于“不保本”的其他银行理财产品,这种保险能锁定长期收益,最主要的是没有风险。

随着资管新规落地,所谓的“保本理财”退出历史舞台,更为稳健的理财型保险产品优势随之凸显。

“去年就有不少消费者将部分资金配置到保险产品上,在保险公司正常经营的情况下,保险产品的现金价值是有保证的,比如终身寿险在买了20年、30年后,它的复利可以达到3.45%、甚至3.48%,这对于追求长期稳健收益的消费者还是有很大吸引力的。”资深精算师徐昱琛对《每日经济新闻》记者表示。

但在稳健收益另一方面,保险产品提前退保带来的损失也不容忽视。有保险专家表示:“如果因为短期预期年化收益不理想,中途出现退保,可能连本金都无法保证。以某增额终身寿险产品为例,在不触发身故、全残保险金的情况下,投保后前五年不仅零收益,而且退保损失本金,若投保首年即退保,本金损失可近六成。

“在利率下跌情况下锁定长期收益”

终身寿险成网点拳头产品

近日,《每日经济新闻》记者在走访上海、成都多地银行网点时注意到,不少网点理财经理在推荐热销产品时重点推荐保险类产品,尤以终身寿险产品最受推崇。

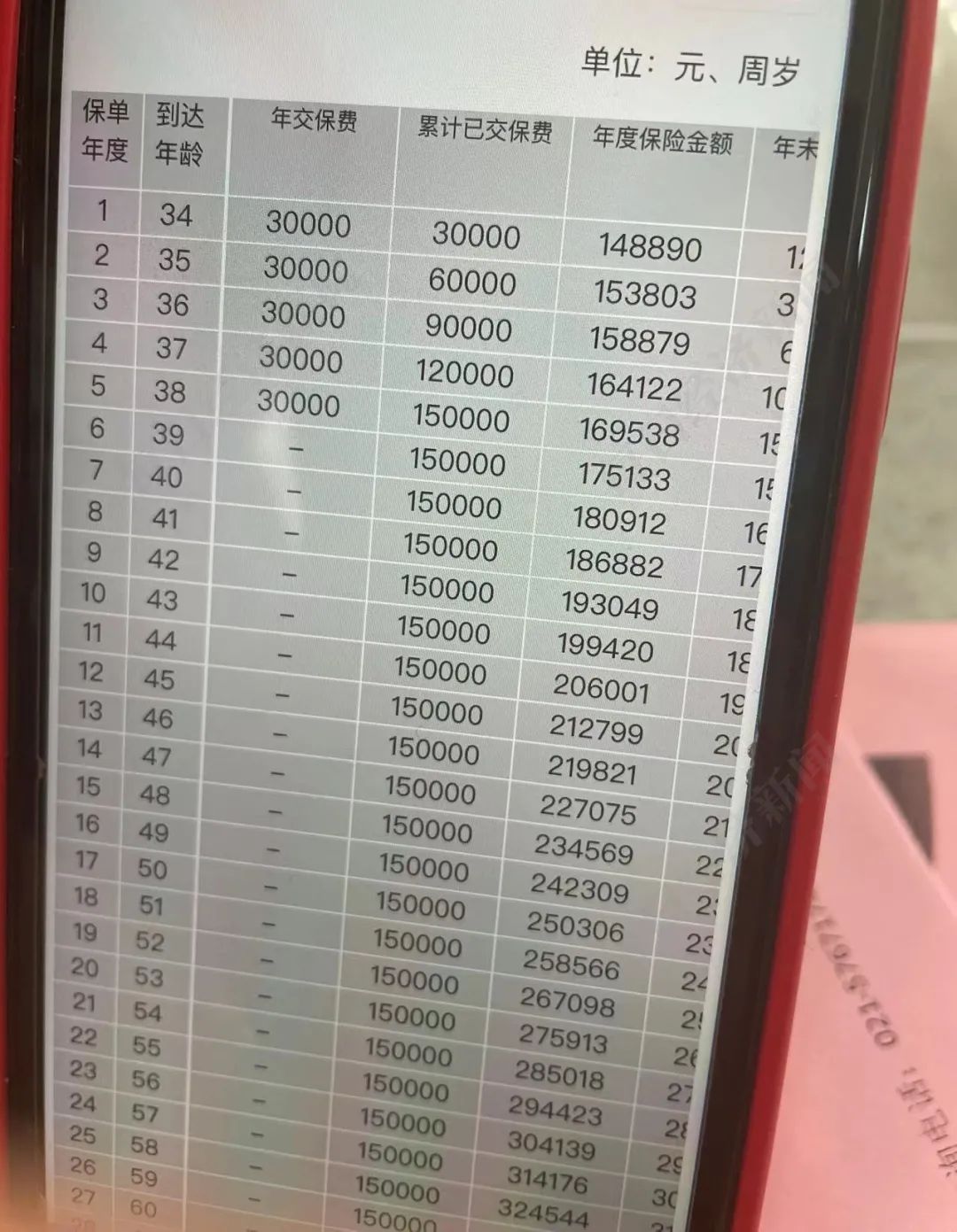

一位理财经理推荐的“5年交费,每年保费3万元”保险方案,其在测算保险利益时指出,以年末现金价值来看,第五年现金价值为151164元,就能超过所交保费,此后现金价值不断增长,到第十个保单年度为188160元,简单测算IRR(内部收益率)约为3.28%。保险保障部分,该保险身故、全残保险金以每年3.3%递增,保额较为充足,以第五个保单年度为例,身故保额为24万元。

图片来源:每经记者 涂颖浩 摄

“最近这款产品卖得很好,年交5万、10万的客户都有。”该理财经理还称,这款产品销售计划是3月底前,不过若提前达到全国销售的额度限制就买不到了。

这类终身寿险为何能在银行渠道热销?一位银行理财经理认为,主要是在于两点:一是该保险产品在当前利率不断下跌的情况之下,锁定长期收益;二是相对于收益不确定的其他银行理财产品,保险产品几乎“零风险”。

徐昱琛在受访时表示:

资管新规后,一部分消费者对不保底的理财产品产生忧虑,从而青睐于现金价值有保证的保险。比如终身寿险的长期复利可达到3.4%,甚至3.45%以上,从收益上看,其他的金融产品还是很难达到以现金价值保证的收益。这对于一些追求长期稳健收益的消费者还是有很大吸引力的。

据了解,增额终身寿险本质是一类终身寿险产品,在保费恒定的情况下,增额终身寿险的保额会随着时间不断增加,即年龄越大,相应的保额会越来越多。若退保,则能领取相应的现金价值。

徐昱琛指出:“如果保险产品的现金价值不能保证,就意味着保险公司出现了破产或者资不抵债,而即使出现这种情况,还有保险保障基金。因此,相对其他理财产品,保险产品更稳健。”

“对接以前做5年国债、存款的客户”

储蓄型保险5年预期收益超4%

对于寻求短期理财的客户,也有银行网点力推固定给付的两全保险或年金险,产品期限大多为5年,放满5年的年化收益都在4%以上。

“可以把它当成定期存款来存,合同上会清楚地写明不同年限取出是多少钱。”多位理财经理如此表示。

中国银行上海地区一支行的理财经理告诉记者:“对接以前做5年国债或5年存款的客户,现在都是更多推荐这种储蓄型保险。”

某国有大行理财经理向记者介绍的一款短期型的两全保险产品,5年趸交,期满客户端预期收益在4.1%-4.2%(根据年龄利率有差异)。满三年、满四年的预计收益分别是2.63%、3.54%。

另一款推荐的长期终身两全保险每年3.5%的复利计息,中途可以取出部分资金,相对灵活,剩余部分依然维持3.5%收益水平。

“如果中途急需用钱,可以选择保单质押。”一位理财经理在向记者介绍这类产品时提到,“相当于贷款,年化贷款利率5%左右,而产品依然存续生息,这可以应对临时资金周转。”

《每日经济新闻》记者在走访时还了解到,也有银行网点经理推荐了可“保本保息”的万能型保险。一位股份行网点理财经理重点推介了一款万能险。“一次性存入,门槛低,1万、 2万都可以,放一年就保本,类似于像以前那种靠档计息产品,放到满五年了,可以拿到最高4.62%的收益。”他还强调,“保本保息都是写进合同的,保底收益率就是保息。”

而在另一家大行网点门口张贴的红色巨幅海报显示,“三年预计收益4.0%起”“五年预计收益4.3%起”“六年预计收益4.6%起”的字样,并以本金10万元为例,计算出各期产品的预计收益,引得过往行人纷纷驻足观看。记者进入该网点咨询时,一位理财经理介绍称:“这款万能险正处于抢购状态。三年、五年的已经没有了。”

图片来源:每经记者 张祎 摄

该理财经理建议:“近两年来,利率都是往下走的趋势,比如5年期产品,前两年的年化收益率可以达到4.7%,现在只有4.3%,可以把一部分暂时不需要使用的闲置资金规划为长期产品,提前锁定收益率。”

“开门红产品仍以‘年金+万能险’为主”

年金险利率水平吸引力下降

除了银保渠道主打的增额终身寿险等理财类保险,在个险渠道,“年金+万能险”的双主险组合仍是今年保险业开门红的主打产品类型。

不过,以几家大型险企主打产品来看,仅年金主险的内部收益率水平吸引力仍十分有限。

根据华金证券研究报告,2022开门红产品年金主险 IRR显示,国寿鑫裕臻享 1.77%、平安御享财富 1.74%、太保鑫享事诚(庆典版)1.57%、 新华惠金享 1.93%、太平国玺世享1.74%,分别较去年主力产品+5BP、+8BP、 -4BP、-5BP、-3BP,整体上与往年相比变化不大。

以30岁刘先生投保某险企开门红年金保险为例:

每年投入10万元,投入三年,保8年。到了35岁的时候,刘先生可以开始领取6万元的生存金,连续领3年,一共18万。到了38岁时,合同保障期满,可以一次性领取15.23万作为满期金。通过IRR计算得出,这份保单的收益率在1.74%。

近年来,全球低利率趋势和国内资产收益率持续下降,为了应对可能出现的利差损风险,监管下调了评估利率,此前高收益的年金险已退出历史舞台。在业内人士看来,保险产品预定利率的不断下行,一定程度上影响了保险产品的竞争力和吸引力。

从上述大型险企开门红产品来看,万能险账户结算利率保持在5.0%,这意味着,如果客户还投保万能账户,长期复利增值下的收益率比较可观。根据测算,经过40年的复利增值,平均每年的收益率为4.38%。但值得一提的是,这一收益存在不确定性。若以该万能险账户2.5%的保底利率测算,经过40年的复利增值,每年的收益率为2.31%。

对于年金保险,徐昱琛认为,消费者在购买中主要有两大着眼点:

一是长寿风险,随着预期寿命增加,无论是个人还是国家都有很大的压力,通过养老理财可以实现资金长期累积;

二是与养老社区对接的产品,可以获得养老社区的优先入住资格。

长期理财保险回归传统线下渠道

谈及热度持续的增额终身寿险,一位保险公司人士指出,增额终身寿险兼具保障和储蓄功能,为客户提供确定、持续增长的保障,持有时间越久可以获得越高额的保障,同时保单现金价值稳定增长至终身,不受未来利率下行和市场波动的影响,可以满足客户对于风险保障和财富管理的双重需求。

实际上,此类终身寿险在互联网等渠道也一度颇受欢迎。“2020年底忙重疾险改革,2021年底忙年金,资管新规落地倒计时,终身复利3.5%的产品值得拥有。”2021年12月31日下午,一位代理人在朋友圈中如此说道。

受互联网保险新规影响,去年底,保险期间十年以上的寿险和年金保险纷纷下架,以终身寿险为代表的一批网红热销理财类保险掀起了“停炒售”风潮。

以一款“高现金价值”受到推崇的金满意足臻享版增额终身寿险为例。一位代理人告诉记者:“这款产品现金价值增长快,实际收益率高达3.49%,以十年交为例,在保单第8~9年,现金价值就超过总保费了,也就是说,保费还没交完,就已经开始赚钱了,而且越到后期,现金价值增长越快,比如到60岁时,现金价值超过已交保费的2.4倍。在寿险权益上,保额以每年3.8%递增。

有业内人士在受访时表示,由于互联网保险新规引导回归保障本源,理财属性较强的投连险、万能险都不在互联网人身险产品范围内,之前在终身寿险等险种上发展颇为激进的中小公司,在业务开展上受到限制,因此这类长期险还将在代理人、银保等传统渠道销售。

“追求长期、稳健收益”投资者适配

专家提示:中途退保可能无法保证本金

对于消费者购买保险产品,一位保险专家指出,保险的优势在于长期性和确定性,这决定了“要追求长期、稳健收益”的消费者更适合配置,首先资金一定是长期的,其次对于收益的要求也不能特别高。

“如果因为短期预期年化收益不理想,中途出现退保,可能连本金都无法保证。”上述人士解释称,因为退保并非全额退款,保险公司会根据投保人的投保时间长短来扣除一定费用,反而得不偿失。尤其是在买保险后的第一、二年,理财保险退保的得到的金额相对于本金比较少,一般不能退回本金。

以某增额终身寿险为例,在不触发身故、全残保险金的情况下,投保后前五年不仅零收益,而且退保损失本金。根据保单利益演示结果:

投保后第一年末现金价值为12564元,相对于3万元保费投入,退保损失高达58.12%;

投保后第二年末现金价值为32553元,相对于3*2=6万元保费投入,退保损失45.75%;

投保后第三年末现金价值为61110元,相对于3*3=9万元保费投入,退保损失32.1%;

投保后第四年末现金价值为103551元,相对于3*4=12万元保费投入,退保损失13.71%;

直到投保后第五年末现金价值为151164元,超过3*5=15万元的保费投入。

据了解,理财保险退保一般分两种情况,一种是在犹豫期退保,另外一种是非犹豫期退保,犹豫期退保的话,一般不会损失多少,只把工本费扣除掉。而如果在非犹豫期退保的话,那么就要看购买理财保险的现金价值,当然这个是保险合同里面说明了的。另外,如果有固定返还或者是分红的话,那么就需要再进行计算。

上述保险专家建议,从投资角度来看,按照股债平衡的配置思路,在家庭资产配置中,一些理财类的保险可以作为长期的固收类资产,以提供未来长达20年、30年以后的现金流,满足留学、养老等资金需求。

记者:涂颖浩 张祎 李玉雯

编辑:廖丹

排版:廖丹 马原

封面图片来源:摄图网-501574045